Innledning

Alminnelig omsetningsavgift ble første gang innført i Norge i 1935. Det ble da tatt i bruk et flerleddssystem som ble benyttet frem til 1. september 1940. Fra da ble det innført et sisteleddssystem som ble erstattet av merverdiavgiften 1. januar 1970.

Det kumulative flerleddssystem

Med virkning fra 1. juli 1935 ble det innført et kumulativt flerleddssystem i Norge. Et flerleddssystem er kjent ved at en avgift blir oppkrevd i alle (eller flere) ledd i en omsetningskjede uten at etterfølgende ledd gis rett til fradrag for den avgift som er påløpt i tidligere ledd. Beregnet avgift i foregående omsetningsledd fremkommer derved som en omkostningsfaktor for senere omsetningsledd i kjeden, og vil inngå i avgiftsgrunnlaget hos disse. Et slikt system kalles også et kaskadesystem (et system som tar opp nye strømmer og stadig vokser).

Avgiften ble ved innføringen satt til 1 % av salget i hvert omsetningsledd. Fra 1. mars 1940 ble avgiftssatsen øket til 2 %, og til 3 % fra juli samme år. Avgiften ble beregnet ved omsetning av varer.

Fordi den avgift som var beregnet i tidligere omsetningsledd ikke kom til fradrag i senere ledd, ville den endelige avgiftsbelastning på varen være avhengig av hvor mange omsetningsledd den passerte før den nådde frem til endelig forbruker. Det ble på denne bakgrunn antatt at den endelige avgiftsbelastning på enkelte varer kunne komme opp mot 10 %.

Det kumulative avgiftssystemet fra 1935 var hjemlet dels i lov 19. mai 1933 nr. 11 om omsetningsavgift (hjemmelslov), dels i Stortingets årlige avgiftsvedtak og administrativt fastsatte oppkrevingsbestemmelser. Systemet ble beholdt frem til 1. september 1940.

Sisteleddssystemet

Som det fremgår ovenfor, ble satsen for flerleddsavgiften av 1935 øket to ganger med kort mellomrom i 1940. Dette må sees som ekstraordinære tiltak under den daværende situasjonen. Med de økte krav til statsinntekter som forelå, kom man til at det ville være gunstigere å konsentrere en omsetningsavgift om ett omsetningsledd. Valget sto mellom en grossistavgift og en sisteleddsavgift. Valget falt på sistnevnte.

Ved innføringen av sisteleddssystemet ble avgiftsoppkrevingen lagt på ethvert salg som representerte siste ledd i omsetningen av en vare (avgiften var opprinnelig en ren vareavgift). Driftsmidler til næringsdrivende var i prinsippet ikke unntatt.

1. september 1941 ble avgiften utvidet til å omfatte arbeidsytelser, herunder bygge- og anleggsarbeider. I tidsrommet mellom 1. februar 1946 og 14. februar 1955 ble det innført et avgiftsfritak for bygge- og anleggsarbeider. Etter dette tidsrommet ble fritaket begrenset til å gjelde oppføring av boligbygg, helseinstitusjoner, skoler mv. samt driftsbygninger i jord- og skogbruk. Avgiftsfritaket for boligbygg mv. ble opphevet fra 1. januar 1968 og erstattet med en tilskuddsordning.

Avgiftssatsen ble ved innføringen av sisteleddssystemet satt til 10 %. Fra 1. juli til 1. august 1947 ble det benyttet to avgiftssatser; 10 % for jordbruksvarer og 6,25 % ellers. Pga. de praktiske problemene med å anvende to avgiftssatser, ble det fra 1. august samme år anvendt én avgiftssats på 6,25 %. Satsen ble hevet til 10 % fra 9. april 1951. Fra 1. desember 1964 ble satsen forhøyet til 12 % (13,64 % eksklusiv avgiftsbeløpet). Denne ble benyttet frem til opphevelsen av avgiftssystemet 1. januar 1970.

Som for det kumulative avgiftssystemet, var sisteleddsavgiften hjemlet dels i lov 19. mai 1933 nr. 11 om omsetningsavgift, dels i Stortingets årlige avgiftsvedtak og dels i administrativt fastsatte oppkrevingsbestemmelser.

I 1998 ble omsetningsloven omgjort til en ren særavgiftslov, og lovens tittel endret til lov om særavgifter.

Nærmere om sisteleddssystemet

Hovedregel Som hovedregel skulle det beregnes og betales avgift av:

- Alle varesalg og for arbeid utført på løsøre, bygninger, anlegg, installasjoner og innredninger samt for ytelser fra frisører og skjønnhetspleiere.

- Uttak av varer fra virksomheten til bruk privat eller til bruk i egen næringsvirksomhet og for arbeid som nevnt i første strekpunkt utført for egen regning og som ikke kun gikk ut på reparasjon og vedlikehold. Det samme gjaldt når slikt arbeid ble utført for ham av utlending eller utenlandsk firma som ikke var registreringspliktig for sin virksomhet i Norge.

- Innførsel av varer fra utlandet, Svalbard og Jan Mayen.

Generelle unntak I og med at avgiften bare skulle legges på siste omsetningsledd, ble det innført fritak for varesalg og vareimport til næringsdrivende som i sin virksomhet omsatte varer av samme slag eller som skulle bruke varene som råstoff eller halvfabrikata i sin vareproduksjon.

Det skulle heller ikke betales avgift av arbeid utført på løsøre, bygninger, anlegg, installasjoner, innredninger mv. for en næringsdrivende som i sin virksomhet omsatte arbeidsresultatet.

Et vilkår for at disse fritakene skulle komme til anvendelse var at anskaffelsene ble foretatt av en næringsdrivende som hadde meldt sin virksomhet til registrering hos avgiftsmyndighetene.

Særskilte unntak Råstoffer og halvfabrikata til vareproduksjon og varer til videreomsetning var som nevnt fritatt for avgiftsplikt (ikke siste omsetningsledd). Avgiftsplikten omfattet i prinsippet næringsdrivendes varige og ikke-varige driftsmidler. Fra dette prinsippet var det imidlertid gjort en rekke unntak.

Unntak fra avgiftsplikt ved salg til næringsdrivende

Industri og håndverk

Ikke-varige driftsmidler Det skulle ikke beregnes avgift av varer som kjøperen skulle bruke som ikke-varige driftsmidler under vareproduksjon, under arbeid på løsøre, bygninger, anlegg, skip og fly eller i virksomhet som frisør eller skjønnhetspleier.

Som ikke-varige driftsmidler ble ansett varer som ble forbrukt eller vesentlig forringet ved én eller få gangers bruk. Avgiftsplikten var betinget av både varens art og den konkrete anvendelsen av den. Én og samme vare kunne derfor bli benyttet både som varig og ikke-varig driftsmiddel. Et ikke-varig driftsmiddel kunne også bli benyttet både innenfor og utenfor et fritatt område (f.eks. vareproduksjon / varesalg). Den konkrete bruken av en vare kunne variere fra bedrift til bedrift, men også innen samme bedrift.

En væske kunne eksempelvis bli benyttet både som pussemiddel i en produksjonsprosess (ikke-varig) og til bruk i et kjøleanlegg (varig). En vare brukt som ikke-varig driftsmiddel under en produksjonsprosess var fritatt, mens den samme varen brukt som ikke-varig driftsmiddel/hjelpestoff under eget arbeid med vedlikehold av egne produksjonsmaskiner var avgiftspliktig.

Brensel kunne anskaffes avgiftsfritt til fyring av en smelteovn, men ikke til oppvarming av lokaler eller for oppvarming av vann til sanitære formål.

Drivstoff (ikke bensin) var fritatt hvis det skulle brukes under produksjonen (transport innenfor produksjonsområdet i snever forstand), men ikke til transport utenfor dette. Bensin var bare fritatt dersom det var omsatt for videresalg, som råstoff i vareproduksjon, til bruk for skip og fly i utenriks fart eller til forbruk i utlandet.

Petroleumsvirksomhet i Nordsjøen

Varer og arbeidsytelser til bruk under utforskning og utnyttelse av naturforekomster i Nordsjøen var avgiftsfrie. Dette gjaldt eksempelvis grunnundersøkelser og oljeboring. Det samme gjaldt bygging, reparasjon og vedlikehold av plattformer samt varer til disse. Dette omfattet både varige og ikke-varige driftsmidler, samt proviant til forpleining av arbeidere på plattformer, arbeidsklær mv. Varer og arbeid til bruk på land skulle avgiftsberegnes.

Rederivirksomhet mv.

Skip og fly Skip og fly ble ikke ansett som vare. Brukte skip og fly kunne omsettes avgiftsfritt. Arbeid med nybygging, ombygging, reparasjon og vedlikehold av skip og fly var likeledes fritatt (ikke arbeid på vare). Også levering av varer i forbindelse med slike arbeider var fritatt etter en egen bestemmelse.

Utenriks fart Det eksisterte også et fritak for varesalg til bruk for skip og fly i utenriks fart. Dette gjaldt foruten fast og løst driftsutstyr, også forbruksvarer til bruk under fart, som proviant, drivstoff, rekvisita mv. For andre varer enn varer til slappkisten, var varer for personlig bruk for mannskapet om bord avgiftspliktig.

Innenriks fart/fiskefartøyer For skip i innenriks fart og fiskefartøyer var varefritaket begrenset til drivstoff og smøremidler. Drivstoffritaket omfattet både fast brensel og mineralolje, men ikke bensin. Det omfattet heller ikke brensel til oppvarming, koking eller annen bruk enn som drivstoff.

Fiske i fjerne farvann Til bruk om bord for den enkelte tur på fartøyer som drev fiske i visse fjerne farvann, kunne bl.a. proviant, medisiner, arbeidsklær, ammunisjon, sprengstoff, olje, maling og tauverk leveres avgiftsfritt.

Nærmere definert utstyr Det fantes videre et fritak for nærmere definert utstyr til skip og fly i innenriksfart, herunder bl.a. til fiskefartøyer, uten at det gjaldt noe vilkår om samtidig levering av arbeidsytelser.

Primærnæringene

Hjelpestoffer Til jordbruk med binæringer kunne visse hjelpestoffer leveres avgiftsfritt. Dette gjaldt blant annet drivstoff, smøreolje, smørefett, brensel til drivhus, gjødsel, jordforbedringsmidler, plantevernmidler, selvbindergarn, såvarer, fôrstoff, staur og gjerdepåler. Drivstoff var kun fritt hvis det var til bruk i selve jordbruksdriften mv., slik som transport til og fra driftsbygninger innen jordbrukets område. Drivstoff til person, vare- og lastebil var alltid avgiftspliktig. Det samme gjaldt bensin uansett bruk. Fritaket for annet brensel enn ved, torv og i Nord-Norge også kull, gjaldt kun oppvarming av drivhus.

Det eksisterte på samme måte fritak for nærmere angitte hjelpestoffer innen skogbruk.

Til bruk for fiske drevet som næring var det fastsatt fritak for agn, is og salt.

Driftsmidler I tillegg til fritaket for hjelpestoffer, eksisterte det omfattende fritak for salg av driftsmidler til primærnæringene. Frem til 1. januar 1968 var oppføring av driftsbygninger til jordbruk med binæringer og husvære til skogsarbeidere og staller i skogbruksvirksomhet fritatt. Fritaket omfattet både arbeidsytelser og medgåtte materialer. Fra 1. januar 1968 ble fritaket erstattet med en tilskuddsordning.

Fritatt var også bygging, reparasjon og vedlikehold av fiskefartøyer. Det samme gjaldt arbeidsytelser ved reparasjon av fiskeredskaper.

Transport

Varetransport falt isolert sett utenfor avgiftsplikten. Omkostning ved annen avgiftspliktig ytelse En transportytelse kunne imidlertid bli avgiftsberegnet som en omkostning som gikk inn i beregningsgrunnlaget ved et varesalg.

Transport kunne også bli ansett som en integrert del av en vareproduksjon eller som en integrert del av et arbeid på bygg eller anlegg. Fremskyvning av masser innen et anleggsområde kunne bli ansett som en del av det avgiftspliktige arbeidet på anlegget, mens fremskyvning av masser utenom anleggsgrunnen kunne bli ansett som avgiftsfri transport.

Andre unntak fra avgiftsplikt

Utførsel

Omsetning av varer til utlandet, Svalbard og Jan Mayen var fritatt fra avgiftsplikt.

Trykt skrift

Aviser, bøker og tidsskrifter var fritatt.

Brukte varer

Varer til bruk privat Det skulle ikke betales avgift ved salg av varer fra den som hadde eid den til privat bruk med mindre selgeren omsatte varer av samme slag i sin virksomhet eller en selvstendig næringsdrivende opptrådte som mellommann for selger eller kjøper ved salget.

Salg av driftsmidler Ved uttak av varer fra en virksomhet til bruk som driftsmiddel i virksomheten skulle det beregnes avgift. Et senere salg av denne varen var avgiftsfritt.

Brukte motorkjøretøyer Salg av brukte motorkjøretøyer var fritatt hvis det skulle betales registreringsavgift.

Brukte lystfartøyer Det skulle ikke betales avgift ved salg av brukte lystfartøyer eller båter likestilt med lystfartøyer, selv om salget skjedde ved bruk av mellommann. Det forelå imidlertid avgiftsplikt ved salg av brukte båter fra forretning som drev virksomhet med salg av innkjøpte brukte båter, med mindre båten hadde vært brukt som driftsmiddel i forretningen.

Veianlegg

Arbeid med bygging, reparasjon og vedlikehold av vei var fritatt fra avgiftsplikt.

Arbeider i vassdrag

Jordbruk Arbeidsytelser som gjaldt senkings- og uttappingsarbeider i vassdrag til fremme av jordbruk var fritatt.

NVE Det samme gjaldt arbeid med elveforebygging for Norges vassdrags- og elektrisitetsvesen (NVE). Fritaket omfattet arbeider med steinkledning av elveløp og kanaler samt voller og fyllinger for så vidt gjaldt graving og sprengning samt planering og fordeling av steinmasser. Fritaket omfattet ikke mer vidtgående anleggsarbeider som støping eller oppmuring av forstøtningsmurer.

Fløting Fritatt var også arbeid med opprenskning og kanalisering av fløtningsvassdrag. Også her måtte mer vidtgående arbeider, som anleggelse eller oppmudring av damanlegg eller basseng for lagring av tømmer, avgiftsberegnes.

Bygg og anlegg

Frem til 1. januar 1968 var arbeid og materialer til oppføring av boligbygg, barne- og gamlehjem, helseanstalter, skoler og kirker fritatt.

Rengjøring

Tilbakevendende vask av gulver, vinduer vegger og tak var fritatt fra avgiftsplikt. Fritaket omfattet ikke vask utført i forbindelse med et håndverksmessig arbeid utført på bygningen, f.eks. vask før igangsetting av et malerarbeid. Også fasadevask var avgiftspliktig. Snømåking av tak var derimot fritatt.

Uttak til jordbruk, skogbruk mv.

Uttak av produkter fra jordbruk med binæringer, husdyrhold, hagebruk, gartneri og skogbruk til bruk privat eller til formål innen rammen av disse næringene, var fritatt for avgift.

Avgiftsmanntall og oppgave

Den avgiftspliktige Ved varesalg skulle avgiften betales av selger. Ved arbeidsytelser skulle den betales av den som utførte arbeidet. Hvis det opptrådte en mellommann mellom selger og kjøper, skulle avgiften betales av mellommannen.

Registrering Den som i næringsøyemed begynte å omsette varer i egen eller for fremmed regning, eller som utførte arbeid som var avgiftspliktig, skulle sende skriftlig melding til skatteinspektøren med opplysning om virksomhetens navn, art, oppstartdato mv. Slik melding var også et vilkår for å kunne foreta avgiftsfrie kjøp. Vareleverandører kunne få opplyst hos skatteinspektøren om vedkommende kunde var registrert i avgiftsmanntallet.

Beregningsgrunnlaget Avgiften ble beregnet av vederlaget ved salget inklusiv avgiftsbeløpet. Fra 1. desember 1964 var avgiftssatsen 12 %, hvilket tilsvarte 13,64 % eksklusive avgiften. Ved import ble avgiften beregnet med 13,64 % av varens tollverdi.

Avgiftsterminer Budsjettåret ble delt i tolv månedlige terminer. Avgiften ble beregnet av summen av de vederlag som var mottatt i en termin, eller som var regnskapsført i terminen (under forutsetning av at det ble ført et ordentlig og fullstendig regnskap etter det dobbelte bokholdersystem).

Deklarering av avgift Den avgiftspliktige skulle sende oppgave over summen av mottatte eller regnskapsførte vederlag i terminen til skattefogden innen 21 dager etter utløpet av hver måned. Oppgave skulle i prinsippet sendes selv om det i én eller flere terminer ikke forelå omsetning eller denne var under minstegrensen på 100 kroner. Avgiften skulle betales innen samme frist.

Merverdiavgiften

Merverdiavgiften ble innført i Norge med virkning fra 1. januar 1970. Den ble innført som ledd i en omlegging av skattesystemene fra direkte til mer indirekte beskatning. Omleggingen bygget i stor grad på innstillingen fra Skattekomitéen av 1966 (Sandbergkomitéen) som hadde til oppgave å analysere og vurdere vårt samlede system av skatter, avgifter, premier, subsidier og stønader. Grunnen til at man ønsket en omlegging fra direkte beskatning til mer indirekte beskatning, var å kunne avdempe virkningene av de mest markerte svakheter inntektsskatten var beheftet med.

For å muliggjøre en reduksjon av inntektsskatten, var det imidlertid nødvendig med en betydelig økning i den indirekte beskatningen. Det ble lagt opp til en utvidelse av området for den alminnelige omsetningsavgiften fra ca. 65 % til ca. 72 % av det private konsum. Samtidig tok en sikte på en betydelig økning av avgiftssatsen.

Det var derfor viktig å finne et avgiftssystem som administrativt og kontrollmessig var hensiktsmessig i forhold til ovennevnte målsetting. Ut fra en slik vurdering ble det antatt at det dagjeldende sisteleddssystem ikke var egnet. Man ble stående ved at merverdiavgiftssystemet var det eneste som var brukbart i forbindelse med en så stor økning av omsetningsavgiften.

Det ble også lagt vekt på at en med den generalisering av avgiftsplikten som merverdiavgiften ville innebære, ville oppnå en mer konkurransenøytral omsetningsavgift. Det ble videre lagt vekt på at merverdiavgiften var i overensstemmelse med den internasjonale utviklingen på dette området, og at merverdiavgiften ville være et nødvendig tiltak i forbindelse med en forberedelse av en eventuell tilslutning til EEC (EU).

Merverdiavgiften er hjemlet i Stortingets årlige avgiftsvedtak, i egen lov (ved innføringen lov 19. juni 1969 nr. 66, nå lov 19. juni 2009 nr. 58) og i forskrift (opprinnelig flere enkeltforskrifter, nå én forskrift av 15. desember 2009 nr. 1540).

For en historisk oversikt over satsene for merverdiavgift, se M-1-1.3 med videre henvisninger.

Investeringsavgiften

I forbindelse med innføringen av merverdiavgiften ble det uttalt at det av statsfinansielle grunner var nødvendig å opprettholde avgiftsbelastningen på bedriftenes investeringer mv. i stort sett samme omfang som tidligere, jf. omtalen om sisteleddssystemet ovenfor. Det ble derfor i Ot.prp. nr. 17 (1968–69) lagt frem forslag om lov om alminnelig omsetningsavgift og særskilt avgift på visse varer og tjenester (merverdiavgiftsloven). Den særskilte avgiften på visse varer og tjenester fremkom i et eget kapittel i forslaget til ny merverdiavgiftslov (kap. VII). Under Stortingets behandling av proposisjonen var det imidlertid bred enighet om at bestemmelsene om avgift på investeringer mv. burde fremkomme i en egen lov.

Uansett var investeringsavgiften i flere henseende knyttet til merverdiavgiften. Avgiften gjaldt bare for næringsdrivende som var registreringspliktige (eller frivillig registrerte) etter lov om merverdiavgift, og kun i den grad den registrerte kjøper gjorde krav på fradrag for inngående avgift på sine anskaffelser. Merverdiavgift og investeringsavgift skulle ikke svares samtidig. Grunnlaget for beregning av investeringsavgiften var som regel det samme som grunnlaget for inngående merverdiavgift hos kjøper, og investeringsavgiften skulle deklareres og betales samtidig med merverdiavgiften.

I og med at man som nevnt ovenfor fant det nødvendig å opprettholde avgiftsbelastningen på bedriftenes investeringer i stort sett samme omfang som tidligere, svarte investeringsavgiften i det alt vesentligste til det system for avgiftsbelastning på bedriftenes kjøp av driftsmidler mv. som en hadde under sisteleddssystemet. Investeringsavgiften ble begrenset til omtrent det spekter av investeringsvarer og vareinnsats som etter sisteleddssystemet var pålagt omsetningsavgift. Dette ble også lagt til grunn ved avgjørelsen av de fleste tvils- og avgrensningsspørsmål som oppstod. Systemet med investeringsavgift stod formelt og teknisk sett på egne ben med hjemmel i investeringsavgiftsloven. Den bakenforliggende økonomiske realitet var likevel at ordningen med investeringsavgift representerte en direkte videreføring av systemet med avgiftsbelegging av investeringer mv. under sisteleddssystemet.

Avgiftssatsen for investeringsavgift var på 13 % i tidsrommet 1970–1981. Den ble satt ned til 10 % fra 1. juli 1981, til 9 % fra 1. mai 1989 og til 7 % fra 1. november 1989. Avgiften ble opphevet fra 1. oktober 2002.

Virksomheter som falt utenfor merverdiavgiftssystemet fordi de hadde omsetning av en art som ikke var avgiftspliktig, fikk en økning i avgiftsbelastningen på sine investeringer mv. ved innføringen av merverdiavgiften. Disse hadde en avgiftsbelastning på 13,64 % under sisteleddssystemet. På grunn av manglende fradragsrett for inngående avgift ble avgiftsbelastningen ved anskaffelsene økt til 20 % (i dag 25 %). I tillegg ble flere anskaffelser gjort avgiftspliktige.

Virksomheter som falt utenfor merverdiavgiftssystemet fordi de ikke nådde opp til registreringsgrensen i merverdiavgiftsmanntallet (den gang kr 6 000 i løpet av en tolvmånedersperiode), fikk på samme måte en økt avgiftsbelastning på investeringene mv. Disse virksomhetene hadde en omsetning som var av samme art som virksomheter som var registrerte, og de omsatte i direkte konkurranse med disse. De må likevel antas ikke å ha kommet dårlig ut konkurransemessig i og med at de ikke behøvde (og behøver) å beregne avgift av egen omsetning.

Investeringsavgiften var hjemlet i Stortingets årlige avgiftsvedtak, i lov 19. juni 1969 nr. 67 om avgift på investeringer m.v. og i flere enkeltforskrifter.

Merverdiavgiftsreformen 2001

Fra 1970 var avgiftsplikten i merverdiavgiftssystemet generell for vareomsetning, mens kun særskilt angitte tjenester var avgiftspliktige. Utover 1980-tallet ble det påpekt behov for å modernisere merverdiavgiften slik at varer og tjenester i prinsippet ble behandlet avgiftsmessig likt. Det ble igangsatt et utredningsarbeid som ledet frem til innføring av en generell avgiftsplikt også for omsetning av tjenester fra 1. juli 2001. All tjenesteomsetning ble således avgiftspliktig med mindre tjenesten var særskilt unntatt i loven. Forslaget om å snu merverdiavgiftslovens hjemmel for avgiftsplikt ved omsetning av tjenester bygget på et forslag utredet av Storvikutvalget i NOU 1990:11 Generell merverdiavgift på omsetning av tjenester.

Det var flere forhold som kunne begrunne hvorfor merverdiavgiften burde være en mest mulig generell avgift på innenlands forbruk. Følgende momenter ble særlig fremhevet:

- En forbruksavgift som i utgangspunktet behandler forbruk av varer og tjenester likt, fremstår som mer rettferdig og bidrar til å hindre vridning av ressursbruken fra avgiftsbelagt til avgiftsfri produksjon.

- En generell avgiftsplikt på et bredt grunnlag vil øke statens inntekter slik at merverdiavgiftssatsen eller andre skatter og avgifter kan holdes lavere.

- En generell avgiftsplikt vil gi færre avgrensningsproblemer og lette praktiseringen av regelverket.

- Mulighetene for avgiftsmotiverte tilpasninger og unndragelser blir mindre.

- En generell avgiftsplikt vil bringe det norske merverdiavgiftsregelverket i samsvar med regelverket i andre land, herunder våre viktigste handelspartnere.

- Innføringen av merverdiavgiftsplikt på flere tjenesteområder er god fordelingspolitikk, siden tjenestenes andel av forbruket stiger med inntekten.

- En generell avgiftsplikt vil sikre at nye tjenesteområder automatisk blir omfattet av avgiftsplikten.

Tjenestenes andel av forbruket hadde økt fra 39 % av samlet privat forbruk i 1978 til 46 % i 1999. Andelen tjenesteforbruk var forventet å øke ytterligere i årene som kom.

Unntak fra avgiftsplikten Ideelt sett burde et merverdiavgiftssystem gjelde uten unntak. Særlige hensyn kan imidlertid tilsi at enkelte tjenesteområder likevel bør holdes utenfor merverdiavgiftsplikten. Storvikutvalget fremhevet enkelte slike hensyn:

Det er et bærende prinsipp i merverdiavgiftssystemet at like ytelser blir underlagt samme avgiftsmessige behandling. Flere typer tjenester som ytes gratis fra det offentlige, blir ytt mot vederlag fra private. Ytelsen fra det offentlige vil, fordi den er gratis, ikke bli gjenstand for avgiftsplikt. For at avgiften ikke skal forsterke forskjellen, kan det bli aktuelt å unnta tjenesten. Det kan i enkelte tilfeller være vanskelig å avgjøre om to tjenester er likeartede eller ikke. Det avgjørende bør i slike tilfeller være om tjenestene kan sies å bli tilbudt i konkurranse med hverandre.

Ved vurderingen av om en tjeneste bør holdes utenfor avgiftsplikten kan det også legges vekt på om en avgiftsbelegging vil resultere i et positivt proveny. Spørsmålet oppstår oftest i tilfeller hvor en tjeneste blir sterkt subsidiert. Det kan imidlertid være vanskelig å forutsi hvilken effekt subsidien vil ha for avgiftsbeleggingen av en tjeneste. Når subsidier i tillegg er enkle å styre eller endre, kan det være betenkelig å gi subsidiene avgjørende betydning for spørsmålet om en tjeneste bør avgiftsbelegges eller ikke. Dette gjelder særlig i tilfeller hvor subsidien ikke skaper vanskeligheter med hensyn til å fastsette det avgiftsgrunnlag som skal benyttes ved omsetning av tjenesten.

Det er et uttrykt mål ved å innføre generell avgiftsplikt på omsetning av tjenester at systemet blir enklere å praktisere. Ethvert unntak skaper et avgrensningsproblem. I henhold til dette målet bør bruk av unntak begrenses.

En generalisering eller utvidelse av det avgiftspliktige området kan imidlertid også skape avgrensningsproblemer eller forskyve problemet til andre avgiftssubjekter. Fordi det neppe kan tenkes et avgiftssystem hvor alle avgrensningsproblemer er fjernet, vil dette forholdet i seg selv ikke nødvendiggjøre etablering av unntak fra avgiftsplikten. Et område kan imidlertid være så lite egnet for avgiftsplikt at et unntak vil fremstå som den beste løsningen dersom det ikke kommer i strid med grunnleggende prinsipper for en generell avgift.

Merverdiavgiften er en avgift på innenlands forbruk. Den kan likevel føre til konkurransevridning i forhold til utlandet hvis de norske avgiftsreglene ikke er harmonisert med de avgiftsregler som finnes i utlandet. Dette kan ramme både norske virksomheter med omsetning til utlandet og utenlandske virksomheter med omsetning til Norge.

Eksempelvis vil norske virksomheter som omsetter tjenester til utlandet (eksport) kunne ha en konkurranseulempe på det utenlandske markedet hvis tjenesten er unntatt i Norge, men avgiftspliktig i det aktuelle utlandet, og tjenesten blir omsatt til registrerte næringsdrivende i utlandet. Dette på grunn av de norske eksportreglene og adgangen for registrerte næringsdrivende til å kunne trekke fra inngående avgift på sine kjøp. Hvis tjenesten er unntatt i Norge, vil de norske virksomhetene ikke ha fradragsrett for inngående avgift på sine kjøp. Den inngående avgiften vil bli belastet virksomhetene som en endelig omkostning. Denne omkostningen vil de utenlandske næringsdrivende ikke ha, fordi de som registrerte har fradragsrett for avgiften.

Utvalget understreket at det også ellers vil kunne ha verdi å trekke sammenligninger med utenlandsk rett. At ulike tjenesteområder har blitt unntatt i andre land kan tyde på at en avgiftsbelegging av området byr på særlige praktiske problemer.

Utvalget konkluderte med at ovennevnte momenter bør være relevante ved vurderingen av om en tjeneste skal unntas fra avgiftsplikt, men at det er vanskelig å gi et generelt uttrykk for i hvilken grad de enkelte hensyn skal vektlegges.

De momenter som Storvikutvalget fremhevet ble også tillagt vekt av Finansdepartementet ved utformingen av forslaget til hvilke tjenesteområder som ikke burde underlegges avgiftsplikt.

Reduserte satser I merverdiavgiftsreformen 2001 ble det også åpnet opp for bruk av reduserte satser. Det ble i Ot.prp. nr. 2 (2000–2001) (Merverdiavgiftsreformen 2001) uttalt at Norge sammen med Danmark er de eneste land innen EØS-området som kun benytter én merverdiavgiftssats. Det uttales at et enkelt regelverk fordrer at merverdiavgiftssystemet er mest mulig generelt, har få unntak og at det ikke benyttes ulike satser. Det er generelt bedre å gi direkte støtte på budsjettets utgiftsside enn å benytte særordninger og unntak i merverdiavgiftssystemet. Særordninger og unntak er lite målrettede og innebærer en skjult form for støtte. Disse hensynene må imidlertid vurderes opp mot andre viktige hensyn, som eksempelvis hensyn av distriktspolitisk eller næringspolitisk art, herunder hensynet til stabilitet i rammevilkårene for enkeltnæringer.

Parallelt med merverdiavgiftsreformen 2001 ble det med virkning fra 1. juli 2001 innført redusert sats på omsetning av matvarer, se Budsjett-innst. S. nr. 1 (2000–2001) kap. 3.2.5, jf. Budsjett-innst. S. I (2000–2001) kap. 3.1.2.1.1.

Senere er det blitt innført reduserte satser også ved omsetning av ulike tjenester. For en historisk oversikt over de ulike reduserte satsene og tjenesteområdene, se M-1-1.3 med videre henvisninger.

Merverdiavgiftsreformen 2001 ble vedtatt ved lov 21. desember 2000 nr. 113, jf. nærmere Ot.prp. nr. 2 (2000–2001) Om lov om endringer i lov 19. juni 1969 nr. 66 om merverdiavgift (Merverdiavgiftsreformen 2001).

Merverdiavgiftsloven 2009

Merverdiavgiftssystemet ble som nevnt innført 1. januar 1970. Systemet ble lovteknisk gjennomført ved Stortingets årlige plenarvedtak, lov 19. juni 1969 nr. 66 om merverdiavgift og over 100 enkeltforskrifter gitt med hjemmel i plenarvedtaket og loven. Etter at systemet var praktisert i 40 år, ble det funnet nødvendig med en gjennomgang for å vurdere om den lovtekniske oppbygging og struktur fortsatt var hensiktsmessig.

Revisjonens hovedformål Hovedformålet med revisjonen var å gjøre merverdiavgiftsregelverket lettere tilgjengelig og mer forståelig. Dette ble gjort gjennom å modernisere og forenkle lovspråket og ved å fjerne foreldede og uaktuelle bestemmelser. Det ble tatt konkret og bevisst stilling til bruken av sentrale betegnelser i loven. Selve regelstrukturen ble også endret, jf. nærmere nedenfor. Revisjonen skulle som utgangspunkt være av rent teknisk karakter.

Områder for ulike avgiftssatser Deler av Stortingets plenarvedtak ble innarbeidet i loven ved at det ble gitt et eget kapittel om områdene for de ulike avgiftssatsene. Størrelsen på satsene ble imidlertid ikke lovfestet, i det dette ble ansett uhensiktsmessig.

Fordeling lov/forskrift Fordelingen mellom lov og forskrift ble endret slik at flere sentrale bestemmelser nå fremkommer direkte av loven. I tillegg fikk forskriftshjemlene en mer spesifikk utforming.

Én forskrift Alle forskriftsbestemmelsene ble samlet i én forskrift. For å øke brukervennligheten fikk forskriften samme struktur som loven. Forskriftenes funksjon som utfyllende bestemmelser til lovteksten fremtrer dermed mer direkte og klart.

Som nevnt over var revisjonen ment å være av rent teknisk karakter. Imidlertid ble det ved gjennomgangen også foretatt enkelte materielle endringer:

Endring i lempingsadgangen Én av disse var at den tidligere adgangen til å frita for avgiftsplikt ble begrenset til å gi dispensasjoner i form av enkeltvedtak. Sivilombudet hadde kritisert praktiseringen av fritaksbestemmelsen ved at generelle fritak ikke var blitt gitt i forskrifts form. Dette til tross for at fritakene måtte anses som forskrifter etter forvaltningsloven.

De vedtak av generell art som allerede var fattet, ble videreført ved at de ble innarbeidet i loven eller forskriften.

FINs omgjøringsrett En annen materiell endring var at Finansdepartementets adgang til å omgjøre avgjørelser truffet av Klagenemnda for merverdiavgift ble opphevet. Det ble vist til at Klagenemnda for merverdiavgift er et uavhengig klageorgan som bør ha siste ord i den administrative klagebehandlingen innenfor sitt lovbestemte ansvarsområde. I stedet ble det, som en sikkerhetsventil, innført en adgang for departementet til å reise søksmål mot klagenemnda for å få endret vedtak som bygger på feilaktig faktisk grunnlag eller uriktig oppfatning av et rettsspørsmål.

Den nye merverdiavgiftsloven ble vedtatt ved lov 19. juni 2009 nr. 58, jf. også Ot.prp. nr. 76 (2008–2009). Forskrift til merverdiavgiftsloven ble fastsatt 15. desember 2009. Loven og forskriften trådte i kraft 1. januar 2010.

Merverdiavgiftsloven Merverdiavgift er en statlig avgift på omsetning, uttak og innførsel av varer og tjenester. Avgiften har sitt grunnlag i lov 19. juni 2009 nr. 58 om merverdiavgift og det årlige merverdiavgiftsvedtaket i Stortinget. Loven får anvendelse i merverdiavgiftsområdet, som etter merverdiavgiftsloven § 1-2 er det norske fastlandet og alt område innenfor territorialgrensen, men ikke Svalbard, Jan Mayen eller de norske bilandene.

Merverdiavgiften er av stor betydning for statens inntekter. Inntektene fra merverdiavgiften er anslått til ca. 398 milliarder kroner for 2024.

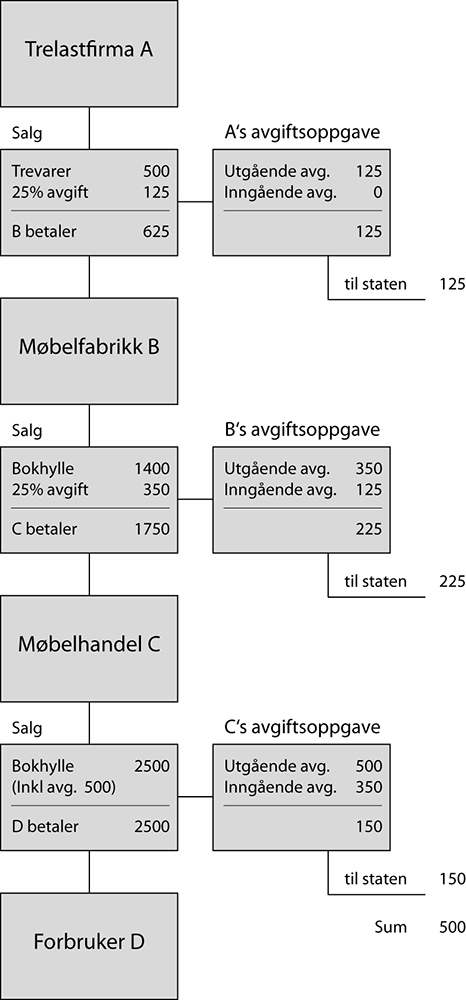

Avgiftsplikten utløses ved henholdsvis omsetning av avgiftspliktig vare eller tjeneste, ved en registrert næringsdrivendes uttak av vare eller tjeneste til privat bruk eller til formål utenfor loven, og ved innførsel (import). Ved at registrerte næringsdrivende har rett til å føre inngående merverdiavgift til fradrag i avgiftsoppgjøret med staten, blir innbetalingen av merverdiavgiften begrenset til verditilveksten (merverdien) på hvert omsetningsledd. Fradragsretten gir avgiftsmessig nøytralitet ved omsetning av varer og tjenester mellom registrerte næringsdrivende, og først når varen eller tjenesten er omsatt til den som etter systemet anses som forbruker, og som ikke har fradragsrett, er beløpet opptjent med virkning for statskassen.

Bak i kapittelet er inntatt en figur som viser avgiftsberegningen i de forskjellige omsetningsledd. I eksempelet er en vare fulgt fra produsentleddet til forbrukeren. Det er i eksempelet forutsatt at det første leddet i omsetningskjeden ikke har hatt kjøp hvor det foreligger rett til fradrag for inngående merverdiavgift.

Merverdiavgiftssatsen var opprinnelig på 20 %. Senere er satsen blitt forhøyet til 22 % (1. januar 1993), 23 % (1. januar 1995), 24 % (1. januar 2001) og til den nåværende satsen på 25 % (1. januar 2005). Ved omsetning av næringsmidler skal avgift beregnes med en redusert sats på 15 %. En redusert sats på 12 % gjelder for hhv. persontransport, for ferging av kjøretøyer på innenlands veisamband, for romutleie i hotellvirksomhet mv., for kinofremvisninger, for statlige tilskudd som finansierer allmennkringkasting, for adgang til museer mv., for adgang til fornøyelsesparker mv. og for rett til å overvære idrettsarrangementer mv. Ved omsetning fra fiskere til eller gjennom fiskesalgslag gjelder en redusert sats på 11,11 %. Se M-1-1.3 med videre henvisninger for en historisk oversikt over de ulike merverdiavgiftssatsene. Om det nærmere området for de reduserte satsene, vises til M-5-1 flg.

Kompensasjonsloven Lov 12. desember 2003 nr. 108 om kompensasjon av merverdiavgift til kommuner og fylkeskommuner mv. (kompensasjonsloven) har som formål å nøytralisere konkurransevridninger i forhold til anskaffelser fra private leverandører. Kommuners og fylkeskommuners fremstilling av varer eller tjenester til egen bruk skjer uten plikt til å beregne merverdiavgift, mens tilsvarende anskaffelser fra private leverandører blir avgiftsbelagt. Etter kompensasjonsordningen refunderer staten påløpt merverdiavgift ved anskaffelser fra næringsdrivende som kommunen eller fylkeskommunen ikke kan føre til fradrag. Ordningen omfatter også private og ideelle virksomheter som utfører lovpålagte helse- og omsorgstjenester, undervisningstjenester eller sosiale tjenester samt barnehager og kirkelig fellesråd. Loven trådte i kraft 1. januar 2004, og avløste lov 17. februar 1995 nr. 9, som hadde en mer begrenset kompensasjonsordning. En omtale av loven med tilhørende forskrift er gitt i M-23.

Tidligere eksisterte det også en kompensasjonsordning for omsetning av visse matvarer, jf. lov 14. desember 1973 nr. 57 om kompensasjon for merverdiavgift på matvarer (matvarekompensasjonsloven). Loven ble opphevet med virkning fra 1. juli 1996 (1. juli 1997 for kontrollbestemmelsen i § 4).

Merverdiavgift og EU Alle medlemslandene i EU må ha et merverdiavgiftssystem. Hoveddirektivet for merverdiavgift i EU er Rådsdirektiv 2006/112/EF (merverdiavgiftsdirektivet). Siden nasjonale skatte- og avgiftsbestemmelser faller utenfor EØS-avtalens virkeområde, er Norge ikke bundet av direktivets bestemmelser. Merverdiavgiftsdirektivet gir imidlertid anvisning på et system som på mange områder har likhetstrekk med det norske. Merverdiavgiftsregelverket i EU vil bli omtalt der dette har betydning for forståelsen eller tolkningen av de norske reglene.

Utgående og inngående merverdiavgift Begrepene utgående og inngående merverdiavgift er definert i merverdiavgiftsloven (mval.) § 1-3 første ledd bokstav e og f, og er sentrale i merverdiavgiftssystemet.

Utgående merverdiavgift er den merverdiavgift som skal beregnes og kreves opp ved salg av avgiftspliktige varer og tjenester. Utgående merverdiavgift skal beregnes både ved omsetning til næringsdrivende og til forbrukere. Utgående merverdiavgift skal også beregnes når en registrert næringsdrivende tar ut en vare fra sin virksomhet til bruk privat eller til andre formål utenfor den registreringspliktige virksomheten, eventuelt utenfor den samlede virksomheten for så vidt gjelder kapitalvarer (se nedenfor). Ved uttak av tjenester skal det beregnes merverdiavgift når tjenesten tas i bruk privat eller til andre formål utenfor den samlede virksomheten.

Inngående merverdiavgift er den merverdiavgift som påløper ved kjøp av en avgiftspliktig vare eller tjeneste. Når kjøperen er en registrert næringsdrivende, kan dette avgiftsbeløpet føres til fradrag i oppgjøret med avgiftsmyndighetene. Merverdiavgiftsbeløpet som da skal betales inn til avgiftsmyndighetene, er differansen mellom utgående og inngående merverdiavgift i avregningsperioden.

Justering av inngående merverdiavgift Det gjelder egne bestemmelser om justering av inngående merverdiavgift for fast eiendom og andre større driftsmidler (kapitalvarer) ved omdisponering i løpet av en tiårsperiode for fast eiendom og en femårsperiode for andre kapitalvarer. Bestemmelsene innebærer i hovedtrekk at fradraget for inngående merverdiavgift skal justeres opp eller ned dersom tilknytningen mellom kapitalvaren og avgiftspliktige aktiviteter endres i nevnte periode etter anskaffelsen. Se nærmere om justering i M-9-1 flg.

Avgiftspliktig omsetning Omsetning er levering av varer eller tjenester mot vederlag, jf. mval. § 1-3 første ledd bokstav a. Det skal beregnes merverdiavgift ved salg når varen eller tjenesten er omfattet av merverdiavgiftsloven og selgeren er registrert næringsdrivende.

Det regnes også som omsetning når det leveres en vare eller en tjeneste som helt eller delvis vederlag for mottatt vare eller tjeneste. Bytte av vare eller tjeneste anses altså som omsetning. Tjeneste mot tjeneste vil for eksempel medføre plikt til å beregne merverdiavgift for begge parter.

Et annet vilkår for avgiftsplikt, er at det utøves næring, se merverdiavgiftsloven kapittel 2 om registreringsplikt og -rett. Begrepet næring må avgrenses mot andre former for aktivitet, og det kan enkelte ganger være vanskelig å fastslå om det foreligger næringsvirksomhet i forhold til merverdiavgiftslovens bestemmelser.

En aktuell problemstilling er om det utøves næring eller om det foreligger et lønnstakerforhold. Den største forskjellen mellom en næringsdrivende og en lønnstaker, er at en selvstendig næringsdrivende påtar seg å utføre bestemte oppdrag for egen regning og risiko, mens en arbeidstaker stiller sin arbeidskraft til disposisjon for arbeidsgiveren. Det er det reelle forholdet mellom partene som er avgjørende, ikke hvordan de selv karakteriserer det.

Videre kan det være aktuelt å trekke grensen mellom hobby og næringsvirksomhet. Også i disse tilfellene er det nødvendig å foreta en vurdering av ulike momenter, der det viktigste momentet er om driften har som mål å gå med overskudd. Det stilles også nærmere krav til omfang og varighet.

Avgiftsplikten gjelder alle som utøver næring med omsetning av avgiftspliktige varer og tjenester, uansett om virksomheten drives av en enkelt person, to eller flere som driver sammen (ansvarlig selskap), aksjeselskap eller andre selskapsformer.

Næringsbegrepet i merverdiavgiftsloven er grundigere behandlet i M-2-1 nedenfor. Hvis det er tvil om det foreligger næring, bør det tas kontakt med skattekontoret for å få en nærmere vurdering av forholdet.

Veldedige og allmennyttige institusjoner og organisasjoner kan også være avgiftspliktige. Det har ingen betydning for avgiftsplikten om omsetningen tar sikte på å finansiere den allmennyttige virksomheten. Men det gjelder en egen registreringsgrense og enkelte andre særregler for slike virksomheter, jf. mval. § 2-1 og § 3-12.

Offentlig virksomhet, dvs. statlig, kommunal og fylkeskommunal virksomhet, er avgiftspliktig når de omsetter avgiftspliktige varer og tjenester på lik linje med andre næringsdrivende, jf. mval. § 2-1. Noen offentlige institusjoner driver virksomhet som bare, eller hovedsakelig (dvs. 80 % eller mer), har til formål å tilgodese egne behov. Slike institusjoner er avgiftspliktige bare for sin omsetning til andre, men har på den annen side bare rett til fradrag for inngående merverdiavgift på varer og tjenester som omsettes til andre, jf. mval. § 3-28 og § 8-2 annet ledd.

Som hovedregel er avgiftsplikten ikke knyttet til hvem som driver virksomheten, men til arten av det som omsettes.

Hva er avgiftspliktig Etter hovedregelen i merverdiavgiftsloven § 3-1 skal det beregnes og betales merverdiavgift av all omsetning av varer og tjenester i merverdiavgiftsområdet, med mindre det er gjort særskilt unntak.

Varer I mval. § 1-3 første ledd bokstav b er det gitt en definisjon av hva som anses som varer. Med varer forstås fysiske gjenstander, herunder fast eiendom, og elektrisk kraft, vann fra vannverk, gass, varme og kulde.

Med visse unntak gjelder likevel loven ikke for omsetning og utleie av fast eiendom eller rettighet til fast eiendom, jf. mval. § 3-11. Fast eiendom er både ubebygget og bebygget grunn. Salg av bygninger anses også som salg av fast eiendom, med mindre det gjelder midlertidige bygg, f.eks. flyttbare anleggsbrakker. Disse anses ikke som fast eiendom, og slikt salg er derfor avgiftspliktig. Selv om omsetning av fast eiendom ikke er avgiftspliktig, vil f.eks. nybygging og reparasjon av bygninger og annen fast eiendom bli belastet med merverdiavgift. Dette er omsetning av tjenester hvor det skal beregnes avgift på vanlig måte.

Tjenester Med tjenester forstås ifølge mval. § 1-3 første ledd bokstav c det som kan omsettes og som ikke er varer etter § 1-3 første ledd bokstav b. Eksempler på avgiftspliktige tjenester er reparasjons- og vedlikeholdstjenester, konsulenttjenester, advokattjenester, regnskaps- og revisjonstjenester, edb-tjenester, vare- og persontransport, utleie av varer, eiendomsmegling og takseringstjenester.

Unntak og fritak Det er en del unntak og fritak fra avgiftsplikten. Disse to hovedgruppene er prinsipielt sett helt ulike.

Den første gruppen er omsetning som faller utenfor loven (unntak). Unntaksbestemmelsene er særskilt angitt i lovens §§ 3-2 til 3-20. Virksomheter som bare har slik omsetning, skal ikke registreres i Merverdiavgiftsregisteret. Omsetningen skal ikke innberettes i mva-meldingen, og virksomheten har ikke rett til fradrag for inngående merverdiavgift.

Eksempler på vareomsetning som faller utenfor loven, er (foruten fast eiendom) visse typer originale kunstverk som omsettes fra kunstneren selv eller mellommann i kunstnerens navn, tannteknikeres omsetning av egenproduserte produkter samt omsetning av programmer, suvenirer og lignende gjenstander av bagatellmessig verdi (kr 100 eller mindre) i forbindelse med adgang til teater-, opera- og ballettforestillinger og konserter. Utenfor loven faller også omsetning av frimerker, sedler og mynter når disse selges som samleobjekt, og videre gjenstander av bagatellmessig verdi når omsetningen skjer leilighetsvis fra veldedige og allmennyttige institusjoner og organisasjoner.

Av tjenester som er unntatt fra loven kan bl.a. nevnes helsetjenester, sosiale tjenester, undervisningstjenester, finansielle tjenester og en del tjenester innenfor kultursektoren.

For noen av tjenestetypene som er unntatt fra loven, er det adgang til å søke om frivillig registrering, jf. mval. § 2-3.

Den andre gruppen er omsetning som faller innenfor merverdiavgiftsloven, men hvor det i loven er bestemt at det ikke skal beregnes utgående merverdiavgift (fritak). Ved slik omsetning gjelder merverdiavgiftslovens regler fullt ut, blant annet reglene om fradrag for inngående merverdiavgift. Fritaksbestemmelsene er tatt inn i merverdiavgiftsloven kapittel 6.

Eksempler på fritak er omsetning av varer og tjenester til utlandet, omsetning av elektrisk drevne kjøretøyer (for vederlag til og med 500 000 kroner), omsetning av aviser, omsetning av bøker og tidsskrifter i siste omsetningsledd og omsetning av nærmere bestemte fartøyer og luftfartøyer.

Uttak av varer og tjenester Det skal beregnes merverdiavgift når en vare tas ut fra den registrerte eller registreringspliktige virksomheten, jf. mval. § 3-21. Avgift skal likevel bare betales i det omfang avgiftssubjektet har hatt rett til fradrag for inngående merverdiavgift ved anskaffelsen eller fremstillingen av varen. For kapitalvarer som tas ut til formål innenfor den samlede virksomheten gjelder i stedet egne justeringsregler.

Det skal også beregnes merverdiavgift ved uttak av tjenester fra den registrerte eller registreringspliktige virksomheten til privat bruk eller til andre formål utenfor den samlede virksomheten, jf. mval. § 3-22. Som hovedregel skal det altså ikke svares merverdiavgift ved uttak av tjenester til en ikke-avgiftspliktig del av virksomheten.

Plikten til å betale uttaksmerverdiavgift er begrenset til varer og tjenester som er avgiftspliktige ved omsetning, jf. mval. § 6-17.

Innførsel Etter merverdiavgiftsloven § 3-29 skal det beregnes merverdiavgift ved innførsel av varer til merverdiavgiftsområdet. Denne avgiftsplikten skal sikre at varer som innføres til landet, får den samme avgiftsbelastning som ved innenlandsk omsetning. Det skal også betales avgift når varen mottas fra utlandet til leie, som gave (unntatt mindre gaver som har tollfritak) eller lån.

Det er uten betydning for avgiftsplikten om varen innføres av forbruker eller registrert næringsdrivende. For registrerte næringsdrivende vil imidlertid merverdiavgiften ved innførsel i regelen være fradragsberettiget inngående merverdiavgift.

Fra 1. januar 2017 skal registrerte avgiftssubjekter innberette og betale innførselsmerverdiavgift i den ordinære mva-meldingen, jf. skatteforvaltningsloven § 8-3 første ledd. Skattepliktig som ikke er registrert i Merverdiavgiftsregisteret, skal etter skatteforvaltningsloven § 8-3 tredje ledd levere skattemelding med opplysninger som har betydning for fastsettingen av merverdiavgift som oppstår ved innførsel. Dette vil som i dag være tolldeklarasjonen. Se nærmere om dette i Prop. 1 LS (2015–2016) Skatter, avgifter og toll 2016, kapittel 24 om overføring av forvaltningsoppgaver fra Tolletaten til Skatteetaten. Fra 1. april 2020 skal utenlandske tilbydere som leverer og innfører varer med lav verdi (under 3 000 kroner) til privatpersoner, oppkreve norsk merverdiavgift. Dette gjelder likevel ikke næringsmidler, alkoholholdige drikkevarer, tobakkvarer og varer som krever innførselstillatelse, hvor avgiftsplikten fortsatt påligger kjøperen.

For enkelte varer skal det ikke beregnes merverdiavgift ved innførsel. Dette gjelder først og fremst vareslag som er unntatt eller fritatt fra avgiftsplikt ved innenlandsk omsetning, men også for eksempel varer til personlig bruk og ved midlertidig innførsel av varer, jf. nærmere merverdiavgiftsloven kapittel 7.

Også innførsel (kjøp) av tjenester som kan fjernleveres er merverdiavgiftspliktig dersom tjenesten er merverdiavgiftspliktig ved omsetning i Norge. Med tjenester som kan fjernleveres menes tjenester hvor utførelsen eller leveringen etter sin art ikke eller vanskelig kan knyttes til et bestemt fysisk sted. Plikten til å beregne og innbetale avgiften påhviler mottakeren dersom denne er næringsdrivende eller offentlig virksomhet hjemmehørende i Norge (omvendt avgiftsplikt). For kjøpere som ikke er registrert i Merverdiavgiftsregisteret, skal innberetning skje på en særskilt mva-melding. I 2004 ble avgiftsplikten utvidet til også å omfatte levering til privatpersoner og andre enn næringsdrivende/offentlig virksomhet, for så vidt gjelder elektroniske kommunikasjonstjenester eller tjenester som omsettes eller formidles av tilbyder av elektroniske kommunikasjonstjenester, når vederlaget ble oppkrevd av denne. Fra 1. januar 2023 er avgiftsplikten utvidet til å omfatte fjernleverbare tjenester generelt også ved levering til privatpersoner og andre enn næringsdrivede/offentlig virksomhet i merverdiavgiftsområdet, når tjenesten er merverdiavgiftspliktig ved omsetning i Norge. Se nærmere i M-3-30 nedenfor.

Grunnlaget for avgiftsberegningen Utgående merverdiavgift beregnes av vederlaget for den avgiftspliktige omsetningen, jf. mval. § 4-1. Selve avgiften regnes ikke med i beregningsgrunnlaget.

I beregningsgrunnlaget medregnes etter mval. § 4-2 alle kostnader ved oppfyllelsen av avtalen, enten de inngår i vederlaget eller det kreves særskilt betaling for dem. Dette vil typisk gjelde emballasje, forsendelseskostnader, forsikring, toll og andre avgifter i henhold til lov eller stortingsvedtak (men ikke engangsavgift på motorvogn), tilknytningsavgifter, gebyrer og andre beløp som påløper i forbindelse med leveringen, samt auksjonssalær, provisjoner og lignende.

Det gjelder spesielle regler for kredittkjøp og for salg til betydelig overpris fra veldedige og allmennyttige institusjoner og organisasjoner. Videre er det fastsatt særregler om beregningsgrunnlaget ved omsetning av brukte varer, kunstgjenstander, samleobjekter og antikviteter.

Fradragsrett for inngående merverdiavgift Registrerte næringsdrivende har rett til fradrag for inngående merverdiavgift, jf. mval. § 8-1. Fradragsretten gjelder også for næringsdrivende som omsetter varer og tjenester som er omfattet av loven, men som er fritatt for beregning av utgående merverdiavgift etter bestemmelsene i merverdiavgiftsloven kapittel 6.

Fradragsretten gjelder i utgangspunktet for avgift på varer og tjenester som anskaffes til bruk i den avgiftspliktige virksomheten. Det er en forutsetning at selgeren har beregnet merverdiavgift av varen eller tjenesten som anskaffes. Inngående merverdiavgift som ikke kan legitimeres ved salgsdokument er ikke fradragsberettiget, jf. mval. § 15-10.

Fradragsretten gjelder ikke for anskaffelser til privat bruk, eller til bruk i virksomhet med omsetning som er unntatt fra merverdiavgiftsloven. I tillegg oppstiller mval. § 8-3 enkelte unntak fra fradragsretten for visse varer og tjenester, selv om disse er til bruk i den avgiftspliktige virksomheten.

Ved anskaffelser av varer eller tjenester til bruk under ett både til den registrerte virksomheten og til formål som ikke gir rett til fradrag for inngående merverdiavgift, er det delvis fradragsrett, jf. mval. § 8-2. Fradragsretten gjelder her bare for den andelen av betalt inngående merverdiavgift som refererer seg til bruken innenfor den registrerte virksomheten.

Registrering i Merverdiavgiftsregisteret Alle næringsdrivende med avgiftspliktig omsetning over en viss størrelse, plikter å sende registreringsmelding til Skatteetaten, jf. skatteforvaltningsloven § 8-13 og skatteforvaltningsforskriften § 8-13-1. Fra 10. juni 2021 skjer registreringen digitalt på skatteetaten.no. Den generelle beløpsgrensen for registrering i Merverdiavgiftsregisteret er 50 000 kroner. Beløpsgrensen knytter seg til den næringsdrivendes samlede avgiftspliktige omsetning og uttak i en tolvmånedersperiode. Utenlandske næringsdrivende som driver avgiftspliktig virksomhet i Norge skal også registreres i Merverdiavgiftsregisteret, eventuelt ved representant. Utenlandske tilbydere av fjernleverbare tjenester og av varer med lav verdi etter mval. § 3-1 annet ledd, og som skal oppkreve merverdiavgift overfor forbrukere og andre mottakere enn næringsdrivende og offentlig virksomhet i merverdiavgiftsområdet, kan velge en forenklet registrerings- og rapporteringsordning. Ordningen er omtalt i M-14-4 flg.

For veldedige og allmennyttige institusjoner og organisasjoner gjelder en særskilt beløpsgrense på 140 000 kroner.

Skattekontoret avgjør om betingelsene for registrering i Merverdiavgiftsregisteret er til stede. Er vilkårene oppfylt, blir virksomheten registrert og får rett og plikt til å benytte bokstavene MVA etter organisasjonsnummeret.

I spesielle tilfeller kan det gis samtykke til registrering før omsetningen er kommet i gang eller før beløpsgrensen for registrering er nådd. Om såkalt forhåndsregistrering og tilbakegående avgiftsoppgjør vises til M-2-4 og M-8-6 nedenfor.

Som nevnt ovenfor, er det for noen av de tjenestene som er unntatt fra merverdiavgiftsloven adgang til å søke om frivillig registrering. Se nærmere om dette i M-2-3.

Mva-meldingsplikt og betalingsplikt Registrerte næringsdrivende har plikt til å sende inn skattemeldinger for merverdiavgift (mva-meldinger). Mva-meldingene skal sendes inn terminvis. Alminnelig termin utgjør to kalendermåneder, med 1. termin for januar og februar osv. Næringsdrivende med omsetning under en million kroner kan søke om å levere årlig mva-melding. Vilkåret er at de har vært merverdiavgiftsregistrert i minst 12 måneder og i denne perioden har overholdt sin opplysnings- og betalingsplikt (unntak for annen næringsvirksomhet som drives av avgiftssubjekter som er registrert for primærnæring). Skattekontoret kan også ellers samtykke i at det brukes avvikende terminer. Det skal sendes inn mva-melding selv om omsetningen for perioden er null.

Mva-meldingen skal leveres elektronisk. Fra 1. januar 2022 er det lansert en ny versjon av mva-melding for alminnelig næring og mva-melding for primærnæring. Den nye mva-meldingen er basert på standard SAF-T mva-koder (Standard Audit File Tax VAT/Tax codes).

Avgiften forfaller til betaling ved utløpet av leveringsfristen, som normalt er én måned og ti dager etter utløpet av terminen.

Brudd på mva-meldingsplikten For å fremtvinge levering av pliktige opplysninger, kan avgiftsmyndighetene ilegge den som har plikt til å levere mva-melding, en daglig løpende tvangsmulkt.

Dersom mva-melding ikke innkommer, vil skattekontoret fastsette avgiften ved skjønn. Skjønnet bygger på opplysninger skattekontoret sitter inne med eller innhenter. Det skal ligge så nært opp til virkeligheten som mulig. Ved graverende eller gjentatte forsømmelser av plikten til å levere mva-melding, kan avgiftsmyndighetene finne grunnlag for politianmeldelse.

Skjønnsfastsetting av merverdiavgift kan også foretas dersom skattekontoret finner at mva-meldingen er uriktig, ufullstendig eller bygger på et regnskap som ikke er ført i samsvar med gjeldende regler.

Bokettersyn I tillegg til kontrollen av innkomne mva-meldinger, foretar skattekontoret også stedlig kontroll av regnskapet. Slike kontroller kan foretas for forhold inntil ti år tilbake.

Renter Når merverdiavgift betales etter forfall, blir det beregnet renter. Det samme gjelder når det er foretatt fastsetting av avgift, f.eks. på grunnlag av bokettersyn, fordi mva-meldingen er uriktig, eller fordi den ikke er kommet inn.

Avgiftssubjektet har krav på rentegodtgjørelse dersom overskytende inngående merverdiavgift ikke er betalt tilbake innen en frist på tre uker. Avgiftssubjektet har derimot ikke krav på rentegodtgjørelse dersom det er feil i mva-meldingen. Se nærmere om renter i skattebetalingsloven kapittel 11.

Tilleggsskatt og straff Etter skatteforvaltningsloven §§ 14-3 flg. kan tilleggsskatt ilegges skattepliktig som gir uriktig eller ufullstendig opplysning til skattemyndighetene, eller unnlater å gi pliktig opplysning, når opplysningssvikten kan føre til skattemessige fordeler. Ordinær tilleggsskatt utgjør 20 %. I grovere tilfeller kan det ilegges skjerpet tilleggsskatt med ytterligere 20 eller 40 %. Etter omstendighetene kan overtredelser av opplysningsplikten også være straffbart som skattesvik etter straffeloven §§ 378 til 380.

Bindende forhåndsuttalelser Skattedirektoratet og skattekontoret kan avgi bindende forhåndsuttalelser om de avgiftsmessige virkningene av en planlagt disposisjon før den igangsettes. Uttalelse blir gitt dersom det er av vesentlig betydning for den skattepliktige å få klarlagt virkningene av disposisjonen eller spørsmålet har allmenn interesse. En bindende forhåndsuttalelse kan påklages i samsvar med reglene om klage over enkeltvedtak om skattefastsetting i skatteforvaltningsloven. Det må betales gebyr for forhåndsuttalelser. Se mer om ordningen i Skatteforvaltningshåndboken kap. 6-1 flg.

Regnskapsregler Lov 17. juli 1998 nr. 56 om årsregnskap m.v. (regnskapsloven) definerer hvem som er regnskapspliktig. I tillegg bestemmer lov 19. november 2004 nr. 73 om bokføring (bokføringsloven) § 2 at alle som har plikt til å levere skattemelding for merverdiavgift etter skatteforvaltningsloven § 8-3, har bokføringsplikt etter bokføringsloven for den virksomhet som drives (unntak for tilbyder i forenklet registreringsordning). Dette gjelder enten virksomheten drives som enkeltpersonforetak, ansvarlig selskap eller aksjeselskap. Sentrale punkter i regnskapsreglene er legitimasjon av kostnader og inntekter, krav til årlig regnskapsavslutning og oppbevaringsplikt for regnskapsbøker og bilag. Nærmere regler om regnskapsføringen finnes i regnskapsloven og bokføringsloven med forskrifter.

Avgiftsberegningen i forskjellige omsetningsledd