Prinsipputtalelse

Merverdiavgift - behandling av rabatter – Skattedirektoratets fellesskriv av 7. mai 2014

-

Publisert: 08.05.2014

-

Avgitt 07.05.2014

Fellesskrivet tar som utgangspunkt rabatter i bilbransjen, men gjelder alle bransjer.

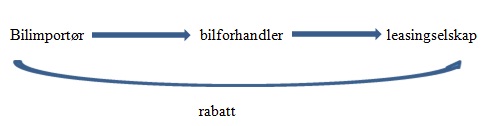

Det vises i fellesskrivet til tidligere saker hvor vurderingstemaet var om rabatter som utbetales fra for eksempel importør direkte til leasingselskap, kan komme til fradrag i importørens beregningsgrunnlag for merverdiavgift. Omsetningen av bilene skjedde fra importør til bilforhandler og deretter fra bilforhandler til leasingselskap.

Skattedirektoratet har tidligere lagt til grunn at rabatter som beskrevet kan komme til fradrag i opprinnelig selgers beregningsgrunnlag, og ut fra følgende vurderinger:

I Merverdiavgiftshåndboken 10. utgave kapittel 4-2.4 uttales følgende:

Tilbakeføring av vederlag/bonus fra grossist til detaljist på grunnlag av forutgående varekjøp er å anse som en korrigering av tidligere betalt vederlag. Grossisten kan derfor redusere sitt utgående avgiftsgrunnlag med det utbetalte beløpet og detaljisten korrigerer det inngående avgiftsgrunnlaget tilsvarende (Av 28/81 av 13. november 1981 nr. 7).

På et møte mellom Dagligvare Leverandørenes Forening (DLF) og Skattedirektoratet 25. august 1985 ble forskjellige rabattordninger diskutert. I Av 8/87 av 13. april 1987 nr. 2 er det i en uttalelse vist til dette møtet. Uttalelsen gjaldt ”erstatning for hyllevarer” der en vareleverandør utbetaler erstatning når detaljister går over fra å føre konkurrerende varer til kun å føre varer fra vedkommende leverandør.

Skattedirektoratet kom til at denne godtgjørelsen er å anse som en rabatt/bonus med så nær tilknytning til både vareleverandørenes og detaljistenes avgiftspliktige omsetning at avregningen skal skje inkl. merverdiavgift. Det fremgår av uttalelsen at salget av varer ville gå gjennom grossister og ikke direkte fra vareleverandøren til detaljistene. DLF sendte høsten 1986 et sirkulære til sine medlemmer om avgiftsmessig behandling av rabattformer innen dagligvarebransjen. Sirkulære var på forhånd forelagt Skattedirektoratet som ikke hadde noen innvendinger mot innholdet i sirkulære. Fra sirkulæret hitsettes:

Enhver rabatt har sin bakgrunn i et varekretsløp, og det må anses av underordnet betydning om rabatt- og varestrømmen følger forskjellige kanaler. Så lenge rabatten er gitt i direkte tilknytning til avgiftspliktig salg, må rabatten anses som en reduksjon av det vederlag detaljisten skal erlegge (også i de tilfeller rabatten ytes direkte fra leverandør til detaljist).

Skattedirektoratet har vurdert om en slik praksis også er i overensstemmelse med bokføringsregelverket. Etter vår oppfatning er en slik praksis ikke i strid med reglene, så fremt grunnlaget for bonusen er tilstrekkelig dokumentert, jf. bokføringsloven § 10 og bokføringsforskriften § 5-2-8, jf. § 5-1-1.

Etter bokføringsforskriften § 5-2-1 skal salgsdokumentasjon utstedes av selger, med mindre annet er bestemt i lov eller forskrift. Utarbeidelse av salgsdokumentasjon for rabatter, markedsstøtte mv. er omtalt i en uttalelse om god bokføringsskikk, GBS 5. I uttalelsen står det:

Dersom dette er ment som en ren rabatt på tidligere salg, skal salgsdokumentasjonen i utgangspunktet utstedes av den som gir rabatten/bonusen, dvs. selger av varene/tjenestene rabatten er knyttet til. Dette gjelder selv om rabatten/bonusen avregnes en gang i året.

Uttalelsen må tolkes slik at salgsdokumentasjon også kan utstedes av bonusutbetaler når denne indirekte har vært selger av varene rabattene er knyttet til.

På bakgrunn av skattekontorets BFU 24. juni 2013, der kontoret kommer til motsatt resultat, har Skattediretoratet på nytt vurdert problemstillingen.

Skattedirektoratet er fortsatt av den oppfatning at merverdiavgiftsreglene og bokføringsreglene ikke er til hinder for at den som indirekte er selger av de varene rabatten knytter seg til, kan utstede salgsdokument for rabatten inklusive merverdiavgift. Det forutsettes at grunnlaget for rabatten er tilstrekkelig dokumentert, jf. bokføringsloven § 10 og bokføringsforskriften § 5-2-7, jf. § 5-1-1.

For at grunnlaget for bonusen og avgiftsberegningen skal være tilstrekkelig dokumentert, må det stilles krav om at den som utbetaler bonusen (opprinnelig selger) dokumenterer avgiftsgrunnlagene for salget som bonusen er opptjent fra.

Dette kan gjøres ved at det mellomliggende salgsleddet utsteder en dokumentasjon til opprinnelig selger som viser grunnlaget for bonusopptjeningen spesifisert etter avgiftspliktig og avgiftsfritt salg, samt salg som er unntatt fra merverdiavgiftsloven etter kapittel 3. Avgiftspliktig salg må spesifiseres etter de forskjellige avgiftssatsene.

Tilsvarende spesifikasjon må gjøres i den dokumentasjon som utstedes for opptjent bonus eller rabatt, jf. bokføringsforskriften § 5-1-5. Grunnlaget for rabatten kan også dokumenteres ved at kjøper sammen med krav om bonusutbetaling, sender inn sitt kjøpsdokument til opprinnelig selger, som dokumenterer hvordan salget er avgiftsberegnet.

Dokumentasjonen av grunnlaget for bonusutbetalingen anses, sammen med dokumentet for bonusen, som dokumentasjon av bokførte opplysninger for opprinnelig selger og skal oppbevares i samsvar med bestemmelsene i bokføringsloven.

Dersom det foreligger skriftlige salgsavtaler for bonusutbetalingene, vil dette være sekundær-dokumentasjon som må oppbevares i 3 år og 6 måneder, jf. bokføringsloven § 13 første ledd nr. 5.

Opprinnelig selger som foretar utbetalingene av bonusene må reskontroføre dette på kjøper. Kjøper vil også ha plikt til å reskontroføre dette på opprinnelig selger. Eventuelt fravær av incitament hos kjøper til å inntektsføre/reskontroføre slike rabatter, kan oppveies ved at kontrollopplysninger innhentes hos opprinnelig selger.