Bindende forhåndsuttalelse

Omorganisering av grunnrenteskattepliktig havbruksvirksomhet

Skattedirektoratet har avgitt bindende forhåndsuttalelse (BFU 5/2024 avgitt 28. juni 2024) som i det vesentlige er basert på tilsvarende faktum som i BFU 1/2024.

I BFU 5/2024 er Skattedirektoratet kommet til at den planlagte omorganiseringen utløser uttaksbeskatning etter skatteloven § 19-5 første ledd bokstav c for driftsmidler som på grunn av restruktureringen tas ut av den grunnrenteskattepliktige virksomheten med endelig virkning. Omorganiseringen for øvrig kan gjennomføres uten skattlegging etter reglene i skatteloven §§ 11-2 til 11-10. Skatteloven § 13-2 kommer ikke til anvendelse på den skisserte omstruktureringen.

I den grad det er avvik, er det BFU 5/2024 som er uttrykk for gjeldende rett

Saken gjelder restrukturering av grunnrenteskattepliktig havbruksvirksomhet ved fisjon og etterfølgende fusjon og spørsmål om restruktureringen kan gjennomføres skattefritt etter reglene i skatteloven kapittel 11.

Skattedirektoratet legger til grunn at reglene i skatteloven kapittel 11 om skattefritak ved fusjon og fisjon kommer til anvendelse ved omorganisering av havbruksvirksomhet som er omfattet av skatteloven kapittel 19. Direktoratet legger videre til grunn at kravet til skattemessig kontinuitet i kapittel 11 omfatter skatteposisjoner etter reglene i skatteloven kapittel 19 om grunnrenteskatt på havbruk.

Direktoratet er kommet til at den planlagte omorganiseringen ikke oppfyller vilkårene til skattemessig kontinuitet i skatteloven kapittel 11.

Gjennom omorganiseringen vil Selskapet sine akvakulturtillatelser som er omfattet av skatteloven § 19-1, og driftsmidler som omfattet av skatteloven § 19-6 første ledd, bli fisjonert ut til to ulike skattesubjekter. Blant driftsmidlene som fisjoneres ut, inngår driftsmidler anskaffet i 2023 hvor kostprisen er fradragsberettiget etter skatteloven § 19-6 første ledd bokstav c og hvor gevinst ved senere realisasjon skal inntektsføres fullt ut i realisasjonsåret, jf. skatteloven § 19-5 første ledd bokstav c andre punktum. Dersom omorganiseringen gjennomføres uten beskatning fører det til at den latente skatteplikten som følger av skatteloven § 19-5 første ledd bokstav c faller bort fordi selskapet som eier driftsmidlene på realisasjonstidspunktet ikke vil være omfattet av reglene i skatteloven kapittel 19, jf. skatteloven § 19-2, jf. § 19-1.

Innsenders fremstilling av faktum og jus

Fra anmodningen gjengis:

2. BAKGRUNN

A driver oppdrett og videresalg av fisk, samt drifter og utvikler en rekke selskaper innen havbruksnæringen. Selskapet eier i dag flere kommersielle matfisktillatelser og tilhørende biomasse (grunnrenteskattepliktig virksomhet), samt er arbeidsgiver for konsernets ansatte.

Det er ønskelig å rendyrke Selskapet [A AS] som et rent holdingselskap, der de ulike virksomhetsområdene er organisert i egne datterselskap. Bakgrunnen for dette er flerdelt; Selskapets ledelse har vurdert dette som hensiktsmessig både mtp. isolering av risiko (herunder muliggjøre fremtidige reorganiseringer), diversifisering av virksomheten hvor hvert datterselskap har strategisk fokus på egen aktivitet, samt organisere konsernet på en måte som reflekterer de ulike stadiene i konsernets verdikjede.

Arbeidet med å rendyrke Selskapet som holdingselskap er igangsatt, og Selskapet ønsker nå å fullføre organiseringen av konsernet ved at matfisktillatelser og tilhørende biomasse ("Tillatelsene") i A-konsernet skal eies gjennom datterselskapet B AS. I tillegg ønsker Selskapet å overføre ansatte som ikke inngår i konsernledelsen til et eget driftsselskap, C AS. Driftsselskapet vil være tjenesteleverandør av driftstjenester i konsernet, samt overfor tredjeparter. Foruten å være arbeidsgiver for ansatte, så vil driftsselskapet eie en del driftsutstyr. De ansatte og driftsutstyret omtales samlet for "Drift".

A planlegger å gjennomføre omorganiseringen ved fisjon og fusjon for å bringe eierskapet til Tillatelsene og Drift til hhv. B AS og C AS. Omorganiseringen vil gjennomføres med skattemessig kontinuitet for selskapet og dets aksjeeiere.

3. DEN PLANLAGTE TRANSAKSJONEN

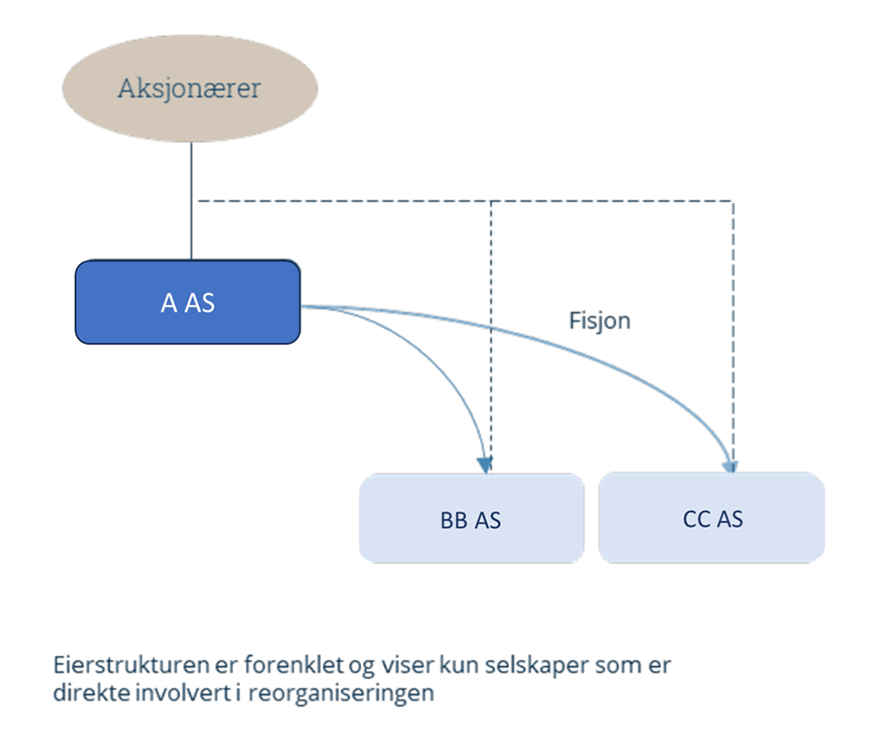

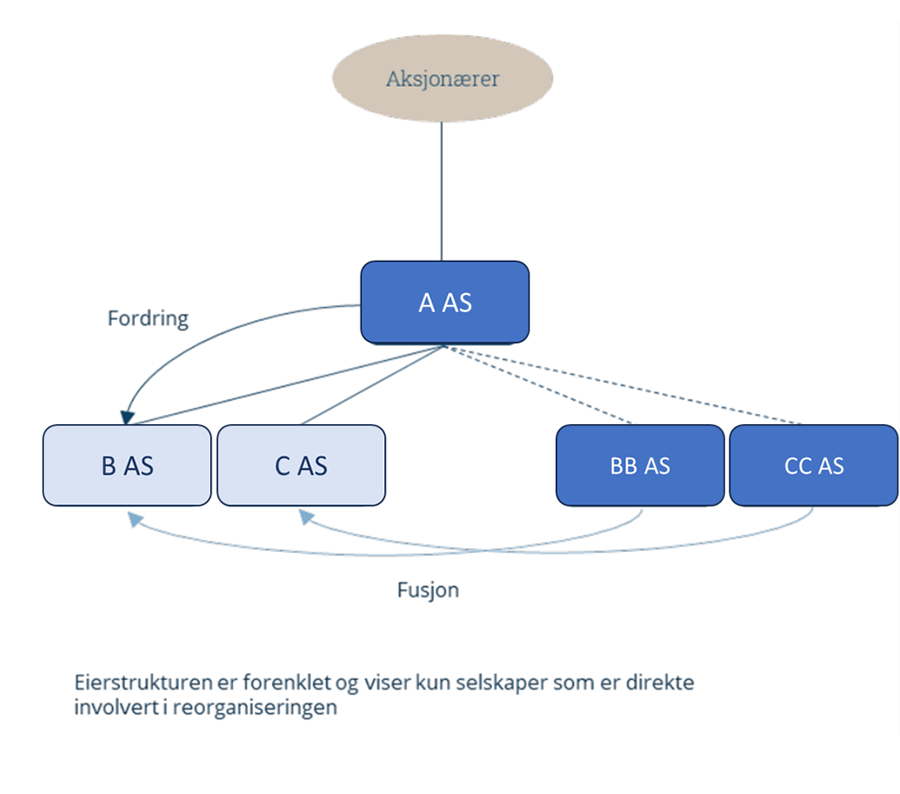

Den planlagte omorganiseringen av Tillatelsene og Drift skal gjennomføres ved en prosess som innebærer en fisjon kombinert med en etterfølgende trekantfusjon, en såkalt "drop down"-fisjon ("Omorganiseringen"). Fisjonen og trekantfusjonen er betinget av hverandre og skal registreres gjennomført rett etter hverandre.

Første steg i Omorganiseringen av A er en fisjon etter reglene i aksjeloven kapittel 13 hvor A overfører Tillatelsene til det heleide datterselskapet BB AS, mens Drift overføres til det heleide datterselskapet CC AS - som begge kun vil fungere som hjelpeselskap i fisjonen. Totalt skal sistnevnte motta N ansatte, i tillegg til enkelte driftsmidler ervervet i 2023. Enkelte av driftsmidlene er fradragsberettiget iht. skatteloven § 19-6 (1) bokstav c.

Andre steg i reorganiseringen innebærer at BB AS fusjonerer med det heleide datterselskapet B AS og at CC AS fusjonerer med det heleide datterselskapet C AS. Fusjonen skal gjennomføres som en trekantfusjon hvor A er det vederlagsutstedende selskapet, jf. aksjeloven § 13-2 annet ledd.

4. SPØRSMÅLENE VI ØNSKER AVKLART

Det er skattyters klare oppfatning at Omorganiseringen kan gjennomføres med skattemessig kontinuitet og uten realisasjonsbeskatning etter reglene i skatteloven kapittel 11. Skattyter oppfatter således ikke at spørsmålet har prinsipiell betydning, men omorganiseringen innebærer forflytting av eiendeler med betydelige latente gevinster. Samtidig er regelverket for grunnrenteskatt i skatteloven kapittel 19 nytt, og skattyter ønsker derfor avklaring på hvordan skattemyndighetene vil behandle Omorganiseringen. Vi ber derfor skattekontoret om å avgi en forhåndsuttalelse om følgende spørsmål:

- Vil Omorganiseringen som beskrevet i punkt 3 kunne gjennomføres skattefritt etter reglene i skatteloven kapittel 11, dvs. uten realisasjons- og/eller uttaksbeskatning iht. skatteloven § 19-5 første ledd bokstav c? Det kan forutsettes at vilkårene for skattefri fisjon og fusjon i kapittel 11 vil være oppfylt.

- Vil Omorganiseringen som beskrevet i punkt 3 utløse beskatning etter omgåelsesregelen i skatteloven § 13-2?

5. VÅR VURDERING

5.1 Innledning og problemstilling

Omorganiseringer i form av fisjon og fusjon er i utgangspunktet realisasjon av de overdratte eiendeler mv., jf. skatteloven § 11-1 jf. §§ 5-1 og kapittel 9. Etter skatteloven kapittel 11 kan likevel slike transaksjoner gjennomføres skattefritt dersom nærmere vilkår er oppfylt. Helt overordnet stilles det krav om at fusjonen eller fisjonen skjer etter reglene i hhv. aksjeloven kapittel 13 og 14, og at fusjonen/fisjonen ellers gjennomføres med skattemessig kontinuitet.

Fisjonen av A AS og den etterfølgende trekantfusjonen vil bli gjennomført etter reglene i aksjeloven, og med skattemessig kontinuitet på både selskapsnivå og aksjonærnivå i tråd med skatteloven § 11-7. Det vil si at de skattemessige forhold som gjaldt før Omorganiseringen videreføres også etter gjennomføringen av fisjonen og fusjonen. Skattekontoret kan legge til grunn at samtlige vilkår for skattefri fusjon og fisjon i skatteloven kapittel 11 vil være oppfylt.

Problemstillingen som søkes avklart er om den rett og plikt til skattemessig kontinuitet som følger av reglene i kapittel 11 kommer til anvendelse på omorganisering av grunnrenteskattepliktig havbruksvirksomhet. Som vi vil vise nedenfor, er det skattyters klare oppfatning at dette må være tilfellet.

5.2 Kommer reglene om skattefri fusjon og fisjon i kapittel 11 til anvendelse?

En fusjon eller fisjon utløser i utgangspunktet beskatning etter de alminnelige regler for uttak, realisasjon og oppløsning og avvikling, jf. blant annet skatteloven kapittel 9. Ved beregning av grunnrenteskattepliktig inntekt følger det direkte av skatteloven § 19-5 første ledd bokstav c at "gevinst ved realisasjon og uttak av driftsmiddel som benyttes i den grunnrenteskattepliktige virksomheten" skal inngå i beregningen. Utgangspunktet er dermed at gevinst på driftsmidler kan komme til beskatning både som alminnelig inntekt og som grunnrenteinntekt.

I skatteloven kapittel 11 er det imidlertid gitt regler som sørger for at en fusjon eller fisjon som oppfyller nærmere vilkår kan gjennomføres med skattemessig kontinuitet, dvs. uten å utløse beskatning. Reglene om skattefrie fusjoner og fisjoner er konsekvent gjennomført i skattelovgivningen. Så lenge vilkårene for skattefrihet etter skatteloven §§ 11-1 flg. er oppfylt, kan fusjonen eller fisjonen i utgangspunktet gjennomføres skattefritt. Skattefritaket har sin bakgrunn i en effektivitetsnorm – en presumsjon om at omorganiseringer er bedrifts- og samfunnsøkonomisk lønnsomme. Reglene om skattefrie fusjoner og fisjoner skal da sikre at skattereglene ikke motvirker rasjonelle omorganiseringer av det selskapsrettslige rammeverket rundt virksomheter, jf. Ot.prp. nr. 71 (1995-1996) s. 5. Skal det likevel gjøres unntak fra reglene, må det følge av særskilt lovgivning eller av omgåelsesreglene.

Ovenstående gjelder også for fusjon og fisjon av selskaper som omfattes av kraft- og petroleumsskatteregimet. Omorganisering av petroleumsvirksomhet reguleres riktig nok av særregler i petroleumsskatteloven som lex specialis foran skatteloven, hvor det kreves særskilt samtykke fra Olje- og energidepartementet for gjennomføring av fusjonen/fisjonen, jf. petroleumsskatteloven § 10 jf. petroleumsloven § 10-12 første ledd. For ordens skyld kan det nevnes at det i høringsforslaget til grunnrenteskatt på vindkraft forutsettes at de vanlige reglene om skattefri omorganisering skal gjelde, se side 29.

Det klare utgangspunktet må derfor være at også omorganisering av havbruksvirksomhet omfattes av reglene i skatteloven kapittel 11. Reglene om grunnrenteskatt på havbruk kom inn i skattelovens kapittel 19 i juni i 2023. Disse reglene inneholder ingen særregulering av omorganiseringer som indikerer at det har vært intensjonen å fravike reglene om skattefrie fusjoner og fisjoner.

At reglene i skatteloven kapittel 11 gjelder på vanlig måte, uttales også i proposisjonen til grunnrenteskattereglene for havbruk (Prop. 78 LS (2022-2023)), der følgende uttalelse er inntatt på side 66 under overskriften "Kontinuitetsoverdragelse":

Eierskifte av havbruksanlegg i form av salg av aksjer eller andeler i eierselskapet kan skje til skattemessig kontinuitet i medhold av de alminnelige reglene i skatteloven kapittel 11, jf. særlig § 11-7. Skatteposisjonene videreføres i havbruksselskapet, og de underliggende verdiene i havbruksselskapet blir ikke påvirket.

Når departementet snakker om eierskifte av havbruksanlegg i form av "salg av aksjer eller andeler i eierselskapet", må det være en inkurie; kontinuitetsreglene i skatteloven kapittel 11 gjelder eierskifte i form av omorganisering av selskaper. Paragraf 11-7, som departementet henviser til, regulerer utelukkende fusjon, fisjon og aksjebytte. I alle tilfelle reguleres ikke salg av aksjer av kapittel 11, unntatt etter fritaksbestemmelsen i § 11-22. Det riktige må dermed være at departementet sikter til eierskifte av havbruksanlegg i form av omorganiseringer, herunder fusjon og fisjon, og at slike omorganiseringer kan skje skattefritt etter reglene i kapittel 11. Dette underbygges av at departementet særskilt omtaler overdragelse av aksjer og andeler i påfølgende avsnitt:

Av hensyn til likebehandling, og for å unngå uheldige tilpasninger, foreslår departementet at overdragelse av aksjer og andeler fortsatt behandles etter de alminnelige skattereglene, også når selskapet driver grunnrenteskattepliktig virksomhet. Det vil si at de skattemessige posisjonene på selskapets innmat (merder, tillatelser mv.) videreføres hos overtakende selskap ved overdragelsen. Siden transaksjonen ikke endrer de skattemessige verdiene i det overdratte selskapet, vil grunnrenten uansett komme til beskatning over tid.

Departementet presiserer altså at de alminnelige reglene i skatteloven kapittel 11 om fusjon og fisjon, og de alminnelige reglene om overdragelse av aksjer og andeler, skal gjelde også etter innføringen av grunnrenteskattereglene. En slik forståelse samsvarer med beskrivelsen av lovforslaget under punktet 1.3 ("Nærmere om forslaget") i proposisjonen:

Inntekter fra realisasjon av driftsmidler tilknyttet sjøfasen skal inngå i grunnrenteskattepliktig inntekt. Skattelovens generelle regler for overdragelse av virksomhet til skattemessig kontinuitet skal fortsatt gjelde innenfor havbruksvirksomhet. Samlet overdragelse av driftsmidler, inkludert matfisktillatelser, kan skje til skattemessig kontinuitet. (Vår utheving)

Denne beskrivelsen er senere tilsluttet av Finanskomiteen i Innst. 372 L (2022-2023), se side 3 i innstillingen.

Ytterligere avklaring finner vi i brev fra Finansdepartementet til Skattedirektoratet datert 29. juni 2023, hvor Finansdepartementet orienterer om de skattemessige konsekvensene av omorganisering/omstrukturering av havbruksvirksomhet. I brevet heter det:

Departementet understreker at det er teksten i Prop. 78 LS (2022–2023) pkt. 5.8 som er departementets syn på gjeldende rett, dvs. at eierskifte av havbruksanlegg kan skje med skattemessig kontinuitet i medhold av de alminnelige reglene i skatteloven kapittel 11.

Departementet henviser til proposisjonsteksten som er gjengitt ovenfor i denne anmodningen. I lys av denne presiserende uttalelsen, der departementet eksplisitt bekrefter at reglene om skattefri gjennomføring av fusjon og fisjon i kapittel 11 gjelder for omorganisering av havbruksvirksomhet, mener vi at det ikke kan være tvil om at omstruktureringen av A kan gjennomføres skattefritt etter reglene i skatteloven kapittel 11.

Ovenstående sikrer også likebehandling med omorganiseringer innen vannkraft- og petroleumsskatteregimet, hvor de vanlige reglene om skattefrie omorganisering gjelder, dog med noen særregler for petroleumsvirksomhet. I tillegg er det foreslått i høringsforslaget til grunnrenteskatt på landbasert vindkraft at reglene om skattefrie omorganiseringer skal gjelde som vanlig for denne type virksomhet.

Vi vil også påpeke at det er gitt særskilt hjemmel for at eierskifte i form av samlet salg av havbruksanlegg kan gjennomføres med skattemessig kontinuitet, jf. skatteloven § 19-5 første ledd bokstav c siste punktum jf. § 9-3 syvende ledd. Når reglene om skattefritak for samlet realisasjon av grunnrenteskattepliktige driftsmidler i skatteloven § 9-3 syvende ledd ble innført med virkning fra og med inntektsåret 2004 for vannkraft, var det med hensikt å motvirke de særlige innlåsningseffektene som oppsto i bransjen, se Ot.prp. nr. 1 (2003-2004) pkt. 10.3. Finansdepartementet uttaler her at reglene om kontinuitet ved samlet virksomhetsoverdragelse skal være et supplement til skattelovens regler i kapittel 11 for å tilrettelegge for samfunnstjenlige omorganiseringer. Det er ingen grunn til at samlet salg av havbruksanlegg skal være skattefritt etter særskilt unntaksbestemmelse, mens hel eller delvis overdragelse av samme virksomhet gjennom fusjon- og fisjonsreglene ikke skal være det. Innlåsningseffekter er nettopp en slik konsekvens som begrunner reglene om skattefritak for fusjon og fisjon.

Det kan til sist vises til at de hensyn som begrunner skattefrie omorganiseringer, herunder effektivitetsnormen og nøytralitetshensynet, også gjør seg gjeldende på fusjon og fisjon av havbruksvirksomhet. Det ville gitt et betydelig effektivitetstap i havbruksnæringen, i strid med formålet til fusjon- og fisjonsinstituttet, om muligheten for selskaps- og samfunnslønnsomme omorganiseringer i praksis ble avskåret gjennom regler om realisasjonsbeskatning. I den grad det skal være aktuelt å gjøre inngrep i skattefritaket etter kapittel 11, må det begrunnes i risikoen for illojal skatteplanlegging. Denne risikoen må imidlertid - som i skatteretten ellers - imøtekommes med omgåelsesreglene.

Hensynet til nøytralitet er gjennomført med stor konsekvens også ellers i det norske bedriftsskattesystemet. Det gjelder især ved utformingen av regler om grunnrenteskatt; et av hovedargumentene med en grunnrenteskattemodell er at skatten treffer nøytralt, altså uten å gi disincitamenter til å gjennomføre nye investeringer. Når regjeringen satte ned Havbruksskatteutvalget i 2018 for å vurdere ulike former for beskatning av grunnrenten i havbruksnæringen, var premisset for en grunnrenteskatt at den skulle være nøytral (NOU 2019: 18 s. 24). Dette premisset preget utformingen av de senere lovarbeidene, og i det endelige lovforslaget som ble fremmet av Finansdepartementet ble det lagt "stor vekt" på at skatten skulle virke nøytralt (Prop. 78 LS (2022-2023) s. 28). Hvis omorganiseringer av havbruksvirksomhet ikke kan gjennomføres med skattemessig kontinuitet, vil ikke grunnrenteskatten være nøytral. Særskatten vil motvirke ellers rasjonelle omorganiseringer og føre med seg uheldige innlåsningseffekter. Dette vil være i strid med lovgivers intensjon om at grunnrenteskatten skal være nøytral og effektivitetsfremmende.

På denne bakgrunn er det vår klare oppfatning at reglene i skatteloven kapittel 11 gjelder ved omorganisering av havbruksvirksomhet. De nye grunnrenteskattereglene i skattelovens kapittel 19 inneholder ingen særskilt regulering av omorganiseringer, og siden Finansdepartementet både i forarbeider og i brev til Skattedirektoratet har lagt til grunn at reglene i kapittel 11 gjelder parallelt med de nye grunnrenteskattereglene, mener vi at Omorganiseringen kan gjennomføres med skattemessig kontinuitet, og dermed uten å utløse realisasjon- eller uttaksbeskatning av driftsmidler som overføres, både innenfor alminnelig selskapsskatt og grunnrenteskatt. Fisjonen og fusjonen som redegjort for i denne anmodningen ligger i kjernen av de omorganiseringer fusjon- og fisjonsinstituttet skal tilrettelegge for.

6. OMGÅELSE

For å unngå usikkerhet knyttet til den skattemessige behandlingen av Omstruktureringen, ber vi også om en bekreftelse på at det ikke er grunnlag for å skattlegge noen av selskapene som følge av de ovennevnte trinnene i Omorganiseringen etter omgåelsesregelen i skatteloven § 13-2.

Det følger av skatteloven § 13-2 andre ledd at en omgåelse foreligger når det er foretatt en eller flere disposisjoner som (i) tilsier at "hovedformålet var å oppnå en skattefordel" og (ii) at disposisjonen etter en "totalvurdering ikke kan legges til grunn for beskatning". Omgåelse etter skatteloven § 13-2 har et grunnvilkår om at hovedformålet med disposisjonen må være å oppnå en skattefordel, og dette grunnvilkåret må være oppfylt. Er grunnvilkåret oppfylt vil det avhenge av en totalvurdering av en rekke faktorer om disposisjonen skal anses som en omgåelse av skattereglene og dermed ikke kan legges til grunn for beskatningen. Omgåelsesregelen er i all hovedsak en videreføring av ulovfestet rett, og lovfestingen innebærer ikke en generell endring av terskelen for å anvende omgåelsesnormen (Prop. 98 L (2018-2019) s. 6.

Etter vårt syn er ikke grunnvilkåret oppfylt. For at omgåelsesnormen skal komme til anvendelse må det skattemessige motivet fremstå som klart større enn det forretningsmessige, jf. Prop. 98 L (2018-2019) s. 53. Det er ikke tilfellet i vår sak, og vi viser til følgende:

- Formålet med Omorganiseringen er å rendyrke A AS som et rent holdingselskap og at ulike innsatsfaktorer i oppdrettsvirksomheten organiseres i særskilte datterselskap. Omorganiseringen bidrar dermed til å synliggjøre verdiskapningen i hele verdikjeden i A-konsernet, samt isolere risiko knyttet til virksomhetsområdene i de ulike datterselskapene.

- Omstruktureringen gjennomføres med skattemessig kontinuitet. Omstruktureringen gjennomføres ikke for å legge til rette for skattefri overdragelse av Tillatelsene eller Drift, og den latente skatteplikten på Tillatelsene og Drift beholdes i datterselskapene. De skattemessige virkningene av Omstruktureringen oppstår fordi Tillatelsene og Drift skilles ut i egne selskaper. Innehaver av Tillatelsene vil da kjøpe driftstjenester fra driftsselskapet til markedsmessig pris, hvorpå leieutgiftene går til fradrag i grunnrenteinntekten til innehaver, mens leieinntektene på driftsselskapets hånd beskattes med den alminnelige selskapsskattesatsen. Strukturen vil derfor også på en bedre måte sørge for at verdiene på konsernets ulike verdikjedebidrag blir mer synlige og på den måten legge til rette for en profittallokering innad i konsernet i samsvar med armlengdeprinsippet. Etter vårt syn er dette ikke en skattefordel som kan lede til at Omstruktureringen rammes av omgåelsesregelen.

I alle tilfelle vil det etter en totalvurdering ikke være grunnlag for å gjennomskjære drop down-fisjonen. Omorganiseringen i A-konsernet har betydelig mer forretningsmessig egenverdi. Det vises her til gjennomgangen ovenfor.

Det kan heller ikke anses å være i strid med skattereglenes formål å gjennomføre Omorganiseringen skattefritt, verken etter fusjon- og fisjonsreglene eller etter grunnrenteskattereglene:

Omorganiseringen ligger i kjernen av de transaksjoner fusjon- og fisjonsinstituttet er ment å tilrettelegge for – rasjonelle omorganiseringer av det selskapsrettslige rammeverket rundt virksomheter. Omorganiseringer med formål om å skille ut virksomhet i egne driftsselskap, og som gjennomføres ved hjelp av fusjon- og fisjonsreglene, aksepteres gjennomgående i ligningspraksis. Begrunnelsen er ofte at så lenge omorganiseringen har en forretningsmessig begrunnelse, så vil den ikke være illojal mot fusjon- og fisjonsreglene, se til eksempel BFU 23/07. Omorganiseringen i A-konsernet har et klart forretningsmessig rasjonale, og er ikke illojal mot fusjon- og fisjonsreglene.

Når det gjelder grunnrenteskattereglene, er det klart forutsatt i forarbeidene at konserner legitimt kan plassere de ulike innsatsfaktorene i havbruksvirksomheten i forskjellige enheter, og med det oppnå en skattefordel som består i at leiekostnader til andre konsernselskap går til fradrag i grunnrenteinntekten, se Prop. 78 L (2022-2023) s. 48-49. Selskapet vil ha reelle kostnader som reduserer grunnrenten, og da skal grunnlaget for grunnrenteskatten reduseres. Interne transaksjoner som foreliggende bør imøtegås med internprisingsreglene, og ikke omgåelsesreglene, i tråd med forutsetningene i proposisjonen.

Det kan være et argument for gjennomskjæring hvis den valgte transaksjonsrekken er en uhensiktsmessig vei frem til det økonomiske formål med transaksjonen. Fisjon- og fusjonsformen som er valgt av A, en såkalt drop down-fisjon, er imidlertid en velkjent variant, og ikke mer komplisert eller unaturlig enn omorganiseringer som tidligere har vært vurdert av skattekontoret, se f.eks. BFU 4/20, BFU 20/12 og BFU 29/11. Se også BFU 29/14, BFU 44/08 og BFU 26/13 for ulike varianter av drop down som er akseptert av skattekontoret.

Av ovenstående må det være klart at det ikke kan være grunnlag for å anvende omgåelsesregelen i skatteloven § 13-2 på Omorganiseringen. Omorganiseringen har et tydelig forretningsmessig rasjonale, mens skattefordelen er beskjeden. Samtidig er drop down-fisjoner et utbredt verktøy for omorganisering av virksomhet som skattemyndighetene i stor grad aksepterer, ikke minst hvor omorganiseringen har så tydelige forretningsmessige virkninger som denne. Endelig viser vi til at fusjon- og fisjonsinstituttet har til formål å tilrettelegge for nettopp slike omorganiseringer som A-konsernet planlegger å iverksette.

På forespørsel fra Skattedirektoratet opplyste Selskapet videre:

Driftsmidlene består delvis av havbruksanlegg i grunnrentevirksomhet og delvis av driftsmidler utenfor grunnrenteregimet (firmabil, kontorutstyr mv). Verdien av driftsmidlene ervervet i 2023 er begrenset sammenlignet med den totale verdien av A AS.

Partene har i fisjonsplanen avtalt at skattemessig resultat knyttet til eiendelene, rettighetene og forpliktelsene som overføres ved fisjonen fordeles mellom selskapene med virkning fra 1. januar 2024. Når det gjelder fradragsføring av driftsmidlene i overdragende og overtakende selskaper, er dette planlagt gjennomført som følger:

- Grunnrenteskatt: Skattemessig resultat knyttet til eiendelene, rettighetene og forpliktelsene som overføres ved fisjonen vil tilordnes de overtakende selskapene fra 1. januar 2024. Som følge av at A AS er grunnrenteskattepliktig i 2023, vil selskapet ha fradragsrett for kostnader til driftsmidler ervervet i 2023 i brutto grunnrenteinntekt i henhold til skatteloven § 19-6 første ledd bokstav c. Som en konsekvens av at driftsmidlene overføres med skattemessig kontinuitet, vil driftsmidlene ervervet i 2023 for grunnrenteskatteformål ha en skattemessig verdi på kr. 0 i overtakende selskap i trekantfusjonen, C AS.

- Alminnelig inntektsskatt: A AS vil være eier av driftsmidlene per 31.12.23, og vil foreta vanlige saldoavskrivninger i alminnelig inntektsskatt. Skattemessig restverdi av driftsmidlene videreføres med kontinuitet til overtakende selskap etter fisjonen.

På forespørsel bekreftet Innsender at C AS ikke vil være innehaver av tillatelser på tidspunktet når ansatte og driftsmidler overføres til selskapet.

Innsender opplyste videre:

«Vi forstår at direktoratet vurderer spørsmålet om hvorvidt overføring av driftsmidler fra et grunnrenteskattepliktig selskap til et ikke-grunnrenteskattepliktig selskap kan medføre at driftsmidlene ikke overføres med skattemessig kontinuitet, og at fisjonen derfor ikke kan gjennomføres skattefritt uten realisasjons- og/eller uttaksbeskatning. Vi vil i denne sammenheng påpeke at fisjonen etter vårt syn vil gjennomføres med kontinuitet, selv om C AS ikke er innehaver av tillatelser på tidspunktet selskapet mottar driftsmidler og ansatte. Driftsmidlene vil videreføres med kontinuitet innfor den alminnelige inntektsskatten. At driftsmidlene ikke videreføres i et grunnrenteskatteregime medfører ikke et brudd på kontinuitetsprinsippet, men er heller en konsekvens av at driftsmidlene etter fisjonen eies av et ikke-grunnrenteskattepliktig selskap som ikke fører et "grunnrente-regnskap". Dersom en slik fisjon ikke kan gjennomføres uten realisasjons- og/eller uttaksbeskatning vil dette føre til innlåsningseffekter ved at havbruksselskaper som eier driftsmidler og tillatelser i realiteten ikke kan fisjoneres eller være part i andre omorganiseringer etter skatteloven kapittel 11 dersom driftsmidler etter fisjonen/omorganiseringen eies av et annet selskap enn selskapet som innehar tillatelsene. Dette er i strid med klare uttalelser i forarbeidene og etterfølgende uttalelse fra Finansdepartementet til Skattedirektoratet, hvor det legges til grunn at omorganiseringer av havbruksanlegg kan skje skattefritt etter kontinuitetsreglene i skatteloven kapittel 11. Et slikt standpunkt fra Skattedirektoratet vil få store konsekvenser for havbruksselskapene.»

Skattedirektoratets vurderinger

Innledning

Skattedirektoratet skal på bakgrunn av innsenders beskrivelse av faktum, og de forutsetninger som tas, i det følgende ta stilling til om omorganisering ved fisjon og etterfølgende fusjon, som beskrevet i anmodningens pkt. 3 og senere tilleggsopplysninger vil kunne gjennomføres skattefritt etter reglene i skatteloven kapittel 11, det vil si uten realisasjons- og/eller uttaksbeskatning etter skatteloven § 19-5 første ledd bokstav c. Skattedirektoratet skal også vurdere om det kan være grunnlag for å benytte omgåelsesregelen i skatteloven § 13-2 på den aktuelle transaksjonsrekken.

Spørsmålene som er reist i anmodningen vurderes i det følgende hver for seg. Skattedirektoratet tar ikke stilling til andre skattespørsmål eller problemstillinger som måtte oppstå ved de skisserte transaksjonene ut over de spørsmålene som er drøftet i det følgende. Skattedirektoratet forutsetter at premissene og faktum som er beskrevet ovenfor er fullstendige for spørsmålene som skal drøftes.

Rettslig utgangspunkt

Kort om reglene i skatteloven kapittel 19 og skatteloven § 19-5 første ledd bokstav c

Innehaver av akvakulturtillatelse som nevnt i skatteloven § 19-1, skal svare grunnrenteskatt til staten etter reglene i skatteloven kapittel 19, jf. skatteloven § 19-2. Skattepliktig grunnrenteinntekt fastsettes i tråd med regelen i skatteloven § 19-4.

Samlet årlig brutto grunnrenteinntekt fastsettes etter skatteloven § 19-5, jf. § 19-4. Gevinst ved realisasjon og uttak av driftsmiddel som benyttes i grunnrenteskattepliktig havbruksvirksomhet inngår i årlig brutto grunnrenteinntekt, jf. skatteloven § 19-5 første ledd bokstav c første punktum. Unntak gjelder ved samlet realisasjon av havbruksvirksomhet, jf. skatteloven § 19-5 første ledd bokstav c siste punktum.

Kort om reglene i skatteloven kapittel 11

Fisjon og fusjon av aksjeselskap innebærer at eiendeler, rettigheter og forpliktelser overføres mellom selskap. Utgangspunktet er at slik overføring av eiendeler, rettigheter og forpliktelser mellom selskap anses som en realisasjon som utløser gevinst- og tapsoppgjør for selskap og aksjonærer, og at en eventuell gevinst skattlegges som alminnelig inntekt i realisasjonsåret, jf. skatteloven §§ 5-1 og 9-2.

Hovedregelen er at en transaksjon i forbindelse med en fisjon eller fusjon behandles etter skattelovens alminnelige regler, jf. skatteloven § 11-1. På nærmere vilkår kan fusjoner og fisjoner likevel gjennomføres uten umiddelbar beskatning, jf. skatteloven § 11-2 og § 11-4. Forutsetningen er at vilkårene i skatteloven §§ 11-2 til 11-10 er oppfylt. En grunnleggende forutsetning er at fisjonen og/eller fusjonen gjennomføres med skattemessig kontinuitet, jf. skatteloven § 11-7.

Spørsmål om reglene i skatteloven kapittel 11 kommer til anvendelse ved omorganisering av havbruksvirksomhet som er omfattet av skatteloven kapittel 19.

Hvorvidt reglene i skatteloven kapittel 11 gjelder for grunnrenteskattepliktig virksomhet går verken fram av kapittel 11 eller av kapittel 19 i skatteloven.

I forbindelse med innføringen av reglene om grunnrenteskatt på havbruk uttaler Finansdepartementet at skattelovens generelle regler for overdragelse av virksomhet til skattemessig kontinuitet fortsatt skal gjelde innenfor havbruksvirksomhet, se Prop. 78 LS (2022-2023) pkt. 1.3 s. 8.

Departementet omtaler kontinuitetsoverdragelser i Prop. 78 LS (2022-2023) pkt. 5.8 på s. 66 og uttaler der at overdragelse av aksjer og andeler skal behandles etter skattelovens alminnelige regler. Finansdepartementet fastholder formuleringene i brev til Skattedirektoratet 29. juni 2023 og understreker der at det er teksten i Prop. 78 LS (2022–2023) pkt. 5.8 som er departementets syn på gjeldende rett, dvs. at eierskifte av havbruksanlegg kan skje med skattemessig kontinuitet i medhold av de alminnelige reglene i skatteloven kapittel 11.

Basert på dette legger Skattedirektoratet til grunn at reglene i skatteloven kapittel 11 om skattfritak ved fusjon og fisjon kommer til anvendelse ved omorganisering av havbruksvirksomhet som er omfattet av skatteloven kapittel 19.

Vurdering av om fisjonene og etterfølgende fusjoner kan gjennomføres skattefritt etter skatteloven kapittel 11

Omorganiseringen som beskrevet i anmodningens pkt. 3 og i senere tilleggsopplysninger innebærer en overføring av eiendeler, rettigheter og forpliktelser mellom selskap. Ved omorganiseringens første steg fisjoneres A AS sine matfisktillatelser og tilhørende biomasse (heretter omtalt som «tillatelsene») ut til BB AS, mens ansatte og driftsutstyr (heretter omtalt som «drift») fisjoneres ut til CC AS. De to fisjonene behandles samlet nedenfor, da de antas å reise tilsvarende problemstillinger.

A AS er innehaver av kommersielle matfisktillatelser som nevnt i skatteloven § 19-1 og virksomheten omfattes av regler om grunnrenteskatt på havbruk i skatteloven kapittel 19, jf. skatteloven § 19-2. Utgangspunktet er derfor at gevinsten ved uttaket/realisasjonen av eiendelene og rettighetene mv. skal inngå i det grunnrenteskattepliktige selskapets årlige brutto grunnrenteinntekt, jf. skatteloven § 19-5 første ledd bokstav c første punktum.

Omorganiseringene som er beskrevet av innsender vil ikke omfattes av unntaket i § 19-5 første ledd bokstav c siste punktum. Akvakulturtillatelser som nevnt i skatteloven § 19-1 og driftsmidler som nevnt i skatteloven § 19-6 første ledd bokstav c fisjoneres ut til to ulike skattesubjekter og det vil derfor ikke skje en samlet realisasjon av havbruksvirksomheten.

En eventuell skattefrihet må dermed følge av reglene om skattefrie omorganiseringer i skatteloven kapittel 11.

Spørsmålet er om vilkårene for skattefrihet i skatteloven §§ 11-2 til 11-10 vil være oppfylt ved den planlagte restruktureringen.

Det er et grunnleggende vilkår for at en fisjon eller fusjon skal kunne gjennomføres uten umiddelbar beskatning at den gjennomføres med skattemessig kontinuitet, jf. skatteloven § 11-7.

Det følger av skatteloven § 11-7 første punktum at når en fusjon eller fisjon gjennomføres etter kapittel 11, skal overtakende selskap videreføre de skattemessige verdiene og ervervstidspunktene for eiendeler, rettigheter og forpliktelser som overføres. Overdragende selskaps øvrige skatteposisjoner skal på samme måte overtas uendret av det overtakende selskapet.

Det skal være kontinuitet på både selskapsnivå og aksjonærnivå. På selskapsnivå innebærer kontinuitetskravet at det overtakende selskapet i fisjonen må tre inn i det overdragende selskapet sine skatteposisjoner. Se tilsvarende Ot.prp.nr. 71 (1995-1996) pkt. 2.3.6 s. 33.

Kravet til skattemessig kontinuitet må anses å gjelde generelt, og omfatter også kontinuitet i skatteposisjoner etter reglene i skatteloven kapittel 19 om grunnrenteskatt på havbruk.

I samsvar med det som er opplyst i anmodningen legger Skattedirektoratet til grunn som en forutsetning og uten nærmere vurdering at vilkårene for skattefri fisjon og etterfølgende fusjon er oppfylt for alminnelig inntekt i den planlagte restruktureringen. Dette omfatter også kravet til skattemessig kontinuitet etter skatteloven § 11-7. Skattedirektoratet må imidlertid vurdere om den planlagte omorganiseringen vil oppfylle kravet til skattemessig kontinuitet for skatteposisjonene som følger av skattelovens kapittel 19.

Gjennom det første steget i omorganiseringen som skissert i anmodningens pkt. 3 og i senere tilleggsopplysninger vil A AS sine akvakulturtillatelser som er omfattet av skatteloven § 19-1, og driftsmidler som omfattet av skatteloven § 19-6 første ledd, bli fisjonert ut til to ulike skattesubjekter, henholdsvis BB AS og CC AS.

Blant driftsmidlene som fisjoneres ut til BB AS inngår også driftsmidler som A AS har anskaffet i 2023. Enkelte av driftsmidlene som fisjoneres ut til CC AS er fradragsberettiget i henhold til skatteloven § 19-6 første ledd bokstav c.

For driftsmidler som nevnt i skatteloven § 19-6 første ledd bokstav c har selskapet rett på fradrag for hele investeringskostnaden det året kostnaden blir pådratt. Ved senere realisasjon/uttak vil inngangsverdien av et direkte fradragsført driftsmiddel være null, slik at gevinsten vil tilsvare vederlaget. Gevinsten skal inntektsføres fullt ut i realisasjonsåret, jf. skatteloven § 19-5 første ledd bokstav c andre punktum. Se tilsvarende i Prop. 78 LS (2022-2023) pkt. 5.8 s. 66.

Tillatelsene som tidligere lå i A AS vil bli fisjonert ut til datterselskapet BB AS, før de videre fusjoneres inn i B AS. Det er innehaver av akvakulturtillatelser som nevnt i skatteloven § 19-1 som skal svare grunnrenteskatt til staten etter reglene i skatteloven kapittel 19, jf. skatteloven § 19-2. Fisjonen og den etterfølgende fusjonen innebærer dermed at grunnrenteskatteplikten knyttet til de aktuelle akvakulturtillatelsene overføres fra A AS til BB AS, og deretter fra BB AS til B AS, jf. § 19-2, jf. § 19-1.

Når tillatelsene og driftsmidlene fisjoneres ut til hver sine selskap vil ikke lenger driftsmidlene inngå i grunnrenteskattepliktig virksomhet, fordi selskapet driftsmidlene fisjoneres ut til ikke er innehaver av tillatelser som medfører grunnrenteskatteplikt etter reglene i skatteloven kapittel 19, jf. skatteloven § 19-2, jf. § 19-1. Skattedirektoratet forutsetter at dette både vil gjelde for CC AS og C AS, i tråd med innsenders opplysninger som gjengitt under pkt. 3 ovenfor.

Et eventuelt senere salg av driftsmidlene fra C AS vil derfor ikke medføre plikt til å beregne grunnrenteskatt etter skatteloven § 19-5 første ledd bokstav c, fordi selskapet ikke er omfattet av reglene i skatteloven kapittel 19. Omorganiseringen fører dermed til at den latente skatteplikten som følger av skatteloven § 19-5 første ledd bokstav c faller bort dersom den gjennomføres uten beskatning. Driftsmidlene vil med andre ord tas ut av den grunnrenteskattepliktige virksomheten, uten at dette medfører uttaks- eller realisasjonsbeskatning etter skatteloven § 19-5 første ledd bokstav c.

Tilsvarende situasjon oppstår også dersom alle akvakulturtillatelsene omfattet av skatteloven § 19-1 flyttes ut av et skattesubjekt, mens driftsmidler omfattet av reglene i skatteloven § 19-6 ikke følger med ved overdragelsen, slik tilfellet vil være ved en overdragelse av samtlige akvakulturtillatelser som nevnt i skatteloven § 19-1 fra A AS til BB AS. I et slikt tilfelle vil ikke overdragende selskap ha skatteplikt etter regelen i skatteloven § 19-5 første ledd bokstav c første punktum ved en fremtidig realisasjon/uttak av driftsmidlene, fordi selskapet ikke lengre vil være et grunnrenteskattepliktig selskap etter reglene i skatteloven kapittel 19, jf. skatteloven § 19-2, jf. § 19-1.

Konsekvensen av at en omorganisering som beskrevet i anmodningens pkt. 3 og i senere tilleggsopplysninger gjennomføres skattefritt etter reglene i skatteloven kapittel 11, vil være at driftsmidler som er fradragsført i grunnrenteinntekt aldri vil komme til beskatning i grunnrenteinntekt ved realisasjon/uttak fra den grunnrenteskattepliktige virksomheten, jf. skatteloven § 19-5 første ledd bokstav c. Denne konsekvensen oppstår uavhengig av rekkefølgen fisjonene gjennomføres i.

Formålet med reglene i skatteloven kapittel 11 er å legge til rette for at bedriftsøkonomiske rasjonelle omorganiseringer av næringsvirksomhet skal kunne gjennomføres uten hensyn til skattemessige virkninger.

I Prop. 78 L (2010-2011) pkt. 3 er kontinuitetsprinsippet beskrevet slik:

«[…] Skattefriheten ved transaksjonen er ikke endelig, men er kun en utsettelse av beskatningen til det finner sted etterfølgende begivenheter som gir grunnlag for beskatning. Fraværet av realisasjonsbeskatning ved transaksjonen gjør det nødvendig å ha et utgangspunkt om at skatteposisjoner skal videreføres uendret (kontinuitet). Skattemessig kontinuitet er en direkte systemkonsekvens av at det ikke gjennomføres noen realisasjonsbeskatning ved transaksjonen. Ved senere skatteutløsende begivenheter vil derfor skatten som utgangspunkt bli den samme som den ville blitt om omorganiseringen ikke hadde funnet sted. Skattemessig kontinuitet skal fortsatt være et hovedvilkår for å kunne gjennomføre skattefri omorganisering».

At en fusjon eller fisjon gjennomføres uten umiddelbar beskatning skal altså ikke innebære at en latent skatteplikt faller bort. Skatteplikten utsettes kun inntil en skatteutløsende begivenhet senere inntrer. Kontinuitetsprinsippet bygger på en forutsetning om at skatten i utgangspunktet vil bli den samme ved en senere skatteutløsende begivenhet som den ville blitt dersom omorganiseringen ikke hadde funnet sted. Vilkåret om skattemessig kontinuitet innebærer på denne bakgrunn et krav til at samtlige skatteposisjoner blir overført uendret til det overtakende selskapet.

I samsvar med dette forutsetter Finansdepartementet i forarbeidene til skatteloven kapittel 19 at skatteposisjonene videreføres i havbruksselskapet ved kontinuitetsoverdragelse og at de underliggende verdiene i havbruksselskapet ikke blir påvirket. Departementet uttaler at de skattemessige posisjonene på selskapets innmat (merder, tillatelser mv.) videreføres hos overtakende selskap ved overdragelsen, at transaksjonen ikke endrer de skattemessige verdiene i det overdratte selskapet, og at grunnrenten uansett vil komme til beskatning over tid, se Prop. 78 LS (2022-2023) pkt. 5.8 s. 66.

Finansdepartementet har i uttalelse av 16. september 2003, se Utv. 2003 s. 1282, lagt til grunn at

«[e]n forutsetning for skattefritaket ved konsernfusjoner er at det ikke etableres nye og bedre skatteposisjoner enn det enkelte selskap hadde fra før».

Tilsvarende prinsipp kan også anses å komme til uttrykk i Sentralskattekontoret for storbedrifters bindende forhåndsuttalelse av 18. mai 2015, gjengitt i Utv. 2016 s. 427 pkt. 1.2.3. Sentralskattekontoret kom her til at en fusjon som medførte bortfall av et lån som følge av at kreditor- og debitorposisjonen i forbindelse med fusjonen kom på samme hånd, og dermed at lånene ikke lenger skulle inngå i beregning av omvurderingskonto pr. 31.12. i fusjonsåret, utløste beskatning i fusjonsåret. Det ble her lagt avgjørende vekt på at det ville være i strid med lovens formål dersom skattyter ved å foreta omorganiseringen etter reglene i skatteloven kapittel 11 kom i en bedre skattemessig stilling enn dersom omorganiseringen ikke hadde funnet sted.

Etter dette er det Skattedirektoratets oppfatning at det er en grunnleggende forutsetning for skattefri omorganisering av havbruksvirksomhet etter skattelovens kapittel 11 at skatteposisjonene knyttet til selskapets innmat videreføres etter overdragelsen. Herunder er det en forutsetning at de underliggende verdiene i havbruksselskapet ikke blir påvirket og at grunnrenten uansett vil komme til beskatning over tid.

I denne saken vil imidlertid fisjonene ikke kun innebære en utsettelse av en skatteplikt til en senere skatteutløsende begivenhet inntrer. Plikten til å beregne gevinst ved realisasjon/uttak av driftsmiddelet fra grunnrenteskattepliktig virksomhet, jf. skatteloven § 19-5 første ledd bokstav c første punktum, vil derimot, som en direkte konsekvens av fisjonene, ikke bli videreført i det overtakende selskapet siden sistnevnte ikke vil være underlagt reglene i skatteloven kapittel 19.

Dersom omorganiseringen som beskrevet i anmodningens pkt. 3 og i senere tilleggsopplysninger gjennomføres skattefritt vil det innebære at skattyter kommer i en bedre skattemessig stilling sammenlignet med situasjonen dersom omorganiseringen ikke hadde funnet sted.

Verdiene i havbruksselskapet blir i denne saken påvirket av transaksjonen og deler av grunnrenten vil ikke komme til beskatning hos det overtakende selskapet.

Dersom man skulle komme til at fisjonene som er beskrevet kunne gjennomføres skattefritt vil det ikke være symmetri mellom fradragsberettigede kostnader og skattepliktige inntekter. Videre vil selskapet på sikt kunne oppnå dobbelt fradrag i grunnrenteinntekt ved at de samme driftsmidlene senere leies inn til selskapet som overtar tillatelsene, og som vil kunne kreve fradrag for leiekostnaden i sin grunnrenteinntekt etter regelen i skatteloven § 19-6 første ledd bokstav a, jf. § 19-4. En slik tolkning av regelverket vil være i strid med grunnleggende symmetri- og nøytralitetshensyn og åpne for uønskede tilpasningsmuligheter. På sikt vil det kunne bidra til å uthule skattegrunnlaget.

Skattedirektoratet legger etter dette til grunn at fisjonene av drift og tillatelser, til henholdsvis BB AS og CC AS som beskrevet, ikke vil skje med skattemessig kontinuitet for overdragende selskaps skatteposisjoner etter reglene i skatteloven kapittel 19.

Vilkåret om skattemessig kontinuitet i skatteloven § 11-7 er dermed ikke oppfylt og den planlagte omorganiseringen bestående av fisjoner og etterfølgende fusjoner, som beskrevet i anmodningens pkt. 3 og i senere tilleggsopplysninger, kan ikke gjennomføres skattefritt etter reglene i skatteloven kapittel 11. Skatteplikten utløses av den fisjonen som først gjennomføres, uavhengig av rekkefølgen fisjonene gjennomføres i.

Overdragelsen vil på denne bakgrunn utløse skatteplikt for A AS både i grunnlaget for grunnrenteskatt og i grunnlaget for alminnelig inntektsskatt, jf. reglene i skatteloven § 19-5 første ledd bokstav c første punktum og skatteloven § 11-1, jf. § 5-1 og kapittel 9.

Innsender anfører at det ikke er noen grunn til at samlet salg av havbruksanlegg skal være skattefritt etter særskilt unntaksbestemmelse, mens hel eller delvis overdragelse av samme virksomhet gjennom fusjon- og fisjonsreglene ikke skal være det. Skattedirektoratet viser til forutsetningen om at transaksjonen ikke endrer de skattemessige verdiene i det overdratte selskapet, og at grunnrenten uansett vil komme til beskatning over tid. Denne forutsetningen antas å slå til ved samlet salg av havbruksvirksomhet, mens det ikke er tilfellet ved fisjoner som beskrevet i denne saken.

Vurdering av omgåelse etter skatteloven § 13-2

Som det fremgår over har Skattedirektoratet lagt til grunn at den planlagte restruktureringen ikke kan gjennomføres skattefritt etter reglene i skatteloven kapittel 11, jf. skatteloven § 11-7. Det legges til grunn at denne konklusjonen medfører at spørsmålet om omgåelse ikke er relevant.

Konklusjon

- Den planlagte omorganiseringen, som beskrevet i anmodningens pkt. 3 og i senere tilleggsopplysninger, vil ikke kunne gjennomføres skattefritt etter reglene i skatteloven kapittel 11.

- Skattedirektoratet legger til grunn at konklusjonen på spørsmål 1 medfører at vurderingen av omgåelse etter skatteloven § 13-2 ikke vil være relevant.