Når kunden ikke betaler - tap på fordring

En fordring er penger bedriften din har til gode. Hvis bedriften ikke får betalt, kan du kreve fradrag i inntekt for tapet. På visse vilkår kan bedriften trekke fra merverdiavgiften på fordringen.

Gjelder det meg?

Du kan få fradrag for tap på fordring hvis du driver virksomhet.

En fordring kan for eksempel være:

-

et salg av varer, en tjeneste eller et pengebeløp

-

forskuddsbetaling, det vil si at du har betalt for en vare eller tjeneste som du ikke har fått

-

et låneforhold tilknyttet virksomheten

Fradrag

Du kan kreve fradrag for tap på fordring hvis beløpet er inntektsført og vilkårene i punkt 1-3 er oppfylt:

Næringsvirksomhet kan blant annet drives gjennom:

- aksjeselskap (AS) og allmennaksjeselskap (ASA)

- selskap med deltakerfastsetting (SDF, DA, ANS)

- norskregistrert utenlandsk foretak (NUF)

- enkeltpersonforetak (ENK)

En fordring anses som tapt hvis ett av vilkårene under punkt a) til d) er oppfylt:

a) Den som skylder deg penger ikke har betalt innen seks måneder etter forfallsdato, og du har sendt minst tre purringer uten at fordringen er betalt.

eller

b) Fordringen har gått til inkasso eller tvangsinndrivelse uten at den har blitt betalt.

At fordringen har gått til inkasso betyr at det er satt i gang en betalingsinnkreving når betalingsfristen for en faktura er utløpt, enten fra den som har fordringen eller fra et inkassobyrå. At kravet har gått til tvangsinndrivelse vil si at man kan trekke fordringen fra lønnen til den som skylder eller ta pant i eiendelene. Tvangsinndrivelse gjøres av namsmannen.

eller

c) Den som skylder deg penger har gått konkurs uten at det er midler i konkursboet til å dekke fordringen. Dette gjelder også ved sletting av bedrifter.

Konkurs er en rettslig ordning som brukes når en person eller et selskap ikke kan betale det denne skylder. Ved en konkurs mister den som skylder penger retten til å bestemme over de eiendelene og verdiene som kan beslaglegges.

eller

d) Andre forhold som gjør at man ikke vil få dekket fordringen, og den må anses som tapt.

Unntak

En fordring anses ikke som tapt hvis den er tilstrekkelig sikret ved pant, kausjon eller lignende.

At fordringen er sikret ved kausjon, betyr at andre tar på seg ansvar for å betale gjelden til skyldner.

For å få fradrag for tapet, må fordringen være oppstått i din ordinære virksomhet. Vanligvis er dette en faktura eller forskuddsbetaling – du har solgt en vare eller tjeneste uten å få betalt.

Eksempel:

Hvis du driver næringsvirksomhet som bilverksted, og sender faktura for reparasjon av skade og kunden ikke betaler, kan du kreve fradrag for tapet.

Hvis du driver næringsvirksomhet som bilverksted og låner penger til en blomsterbutikk som går konkurs, er ikke dette tilknyttet din næringsvirksomhet som bilverksted og du får ikke fradrag for tapet.

Du får også fradrag for tap ved utlån, hvis det å låne ut penger er en del av næringsvirksomheten, for eksempel for banker.

Det er som utgangspunkt ikke fradragsrett for tap på fordringer mellom nærstående selskap.

Spesielt for

Det er i utgangspunktet ikke fradragsrett for tap på fordringer mellom selskaper som anses som nærstående. Det vil si at selskap som har finansiert datterselskap eller annet nærstående selskap med lån, ikke får fradrag dersom lånet ikke blir tilbakebetalt.

Det gis ikke fradrag for tap på fordring hvis både kreditor (eier av fordringen) og debitorer (skyldner) er selskaper som faller inn under fritaksmetoden og selskapene i tillegg er nærstående. Hvis kreditor er et selskap med deltakerfastsetting har det ikke krav på fradrag for tap på fordring hvis debitor faller inn under fritaksmetoden og selskapene er nærstående.

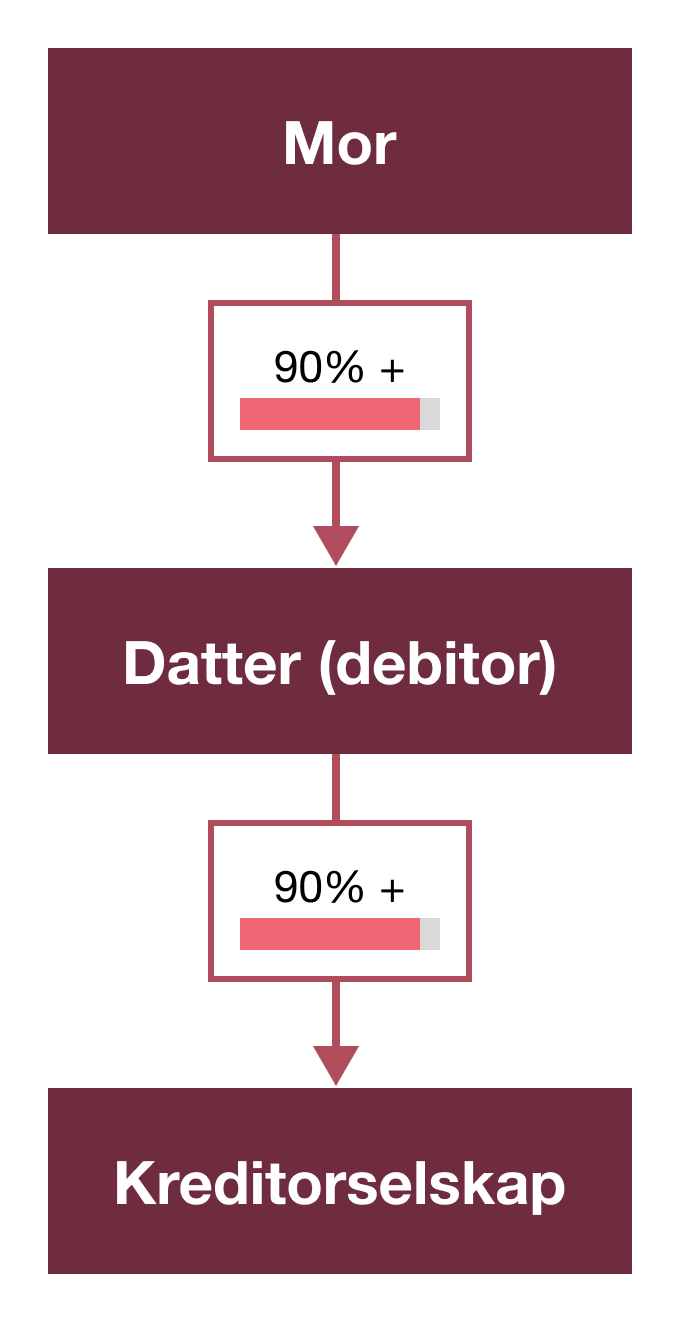

Selskapene anses som nærstående når kreditor (eier av fordringen) på noe tidspunkt i fordringens levetid har eid 90 prosent eller mer av aksjene eller selskapsandelene i debitor (selskapet som skylder penger). Ved denne vurderingen skal man likevel ikke gå lenger tilbake enn 1. januar i det fjerde året forut for salgsåret.

Noen eksempler:

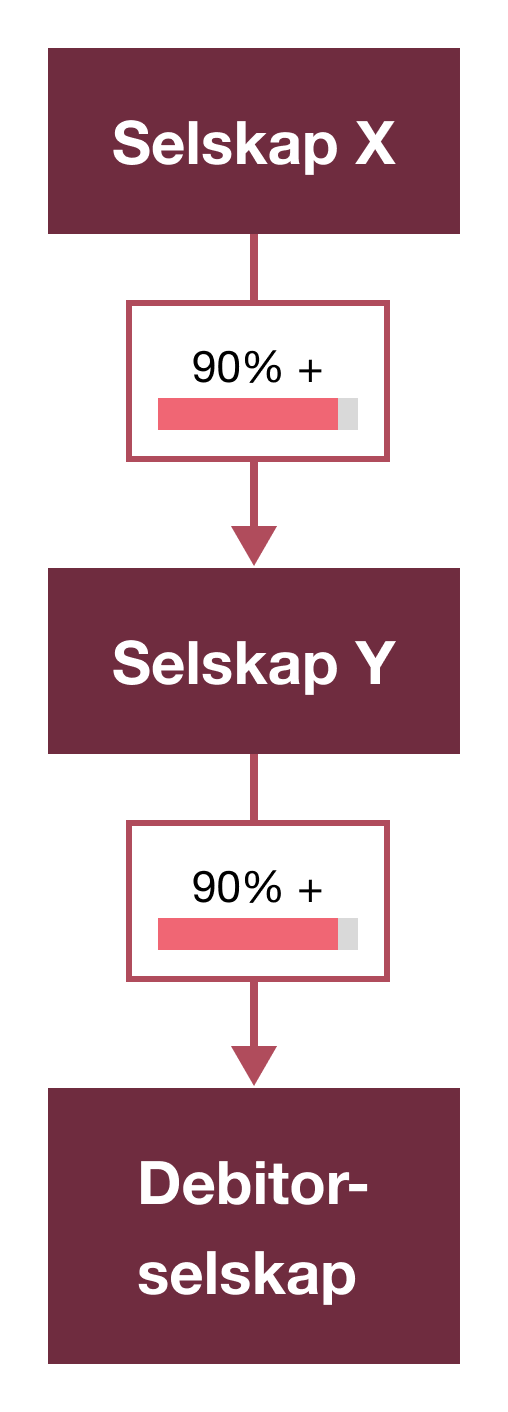

- Selskapene er også nærstående ved indirekte eie, hvis eierandelen er på 90 prosent eller mer er oppfylt i hvert ledd i eierkjeden.

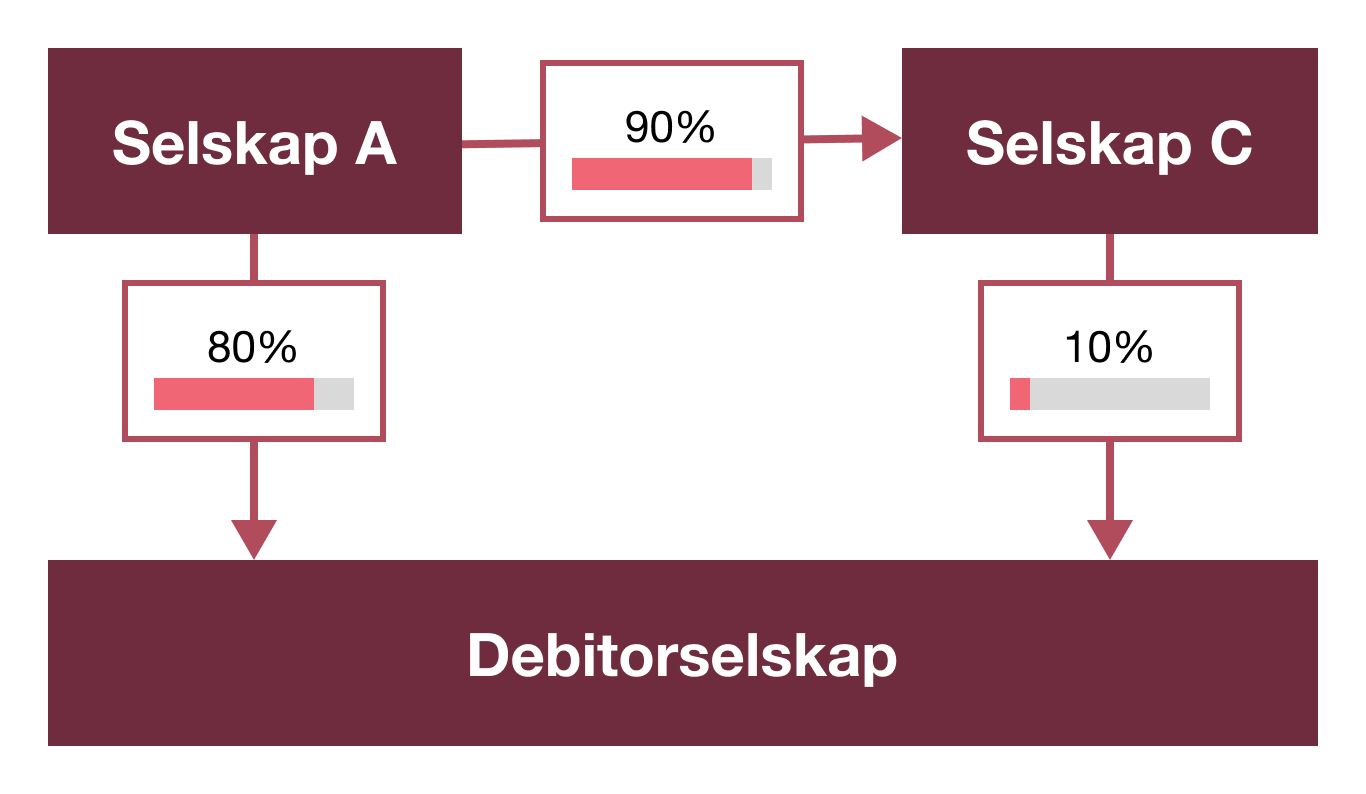

- Kravet er oppfylt dersom to eller flere selskap i eierkjeden til sammen oppfyller kravet til 90 prosent eierandel i debitor.

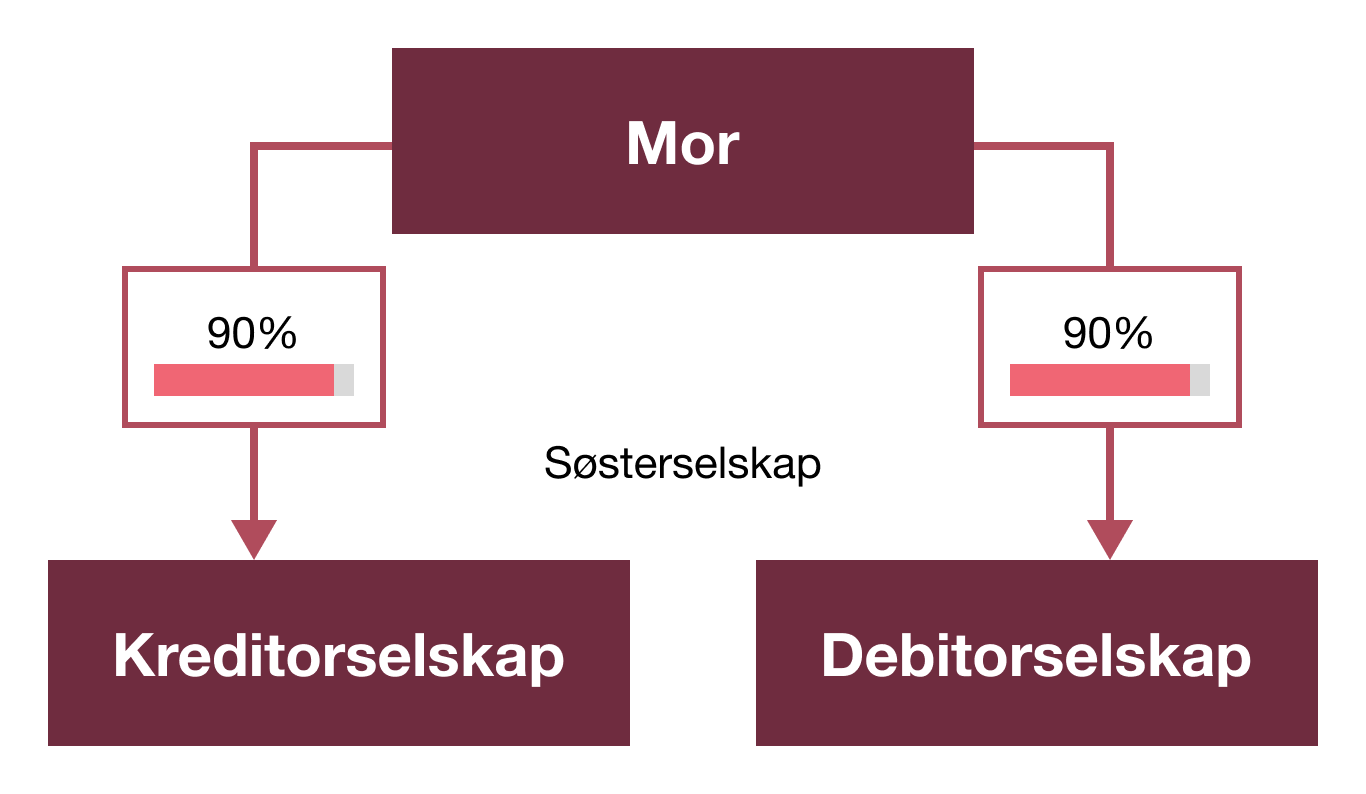

- Dersom kreditor og debitor (direkte eller indirekte) eies med 90 prosent eller mer av et felles morselskap, vil de anses som nærstående. Det betyr at det ikke kan kreves fradrag for tap på krav mellom søsterselskap:

Ikke nærstående

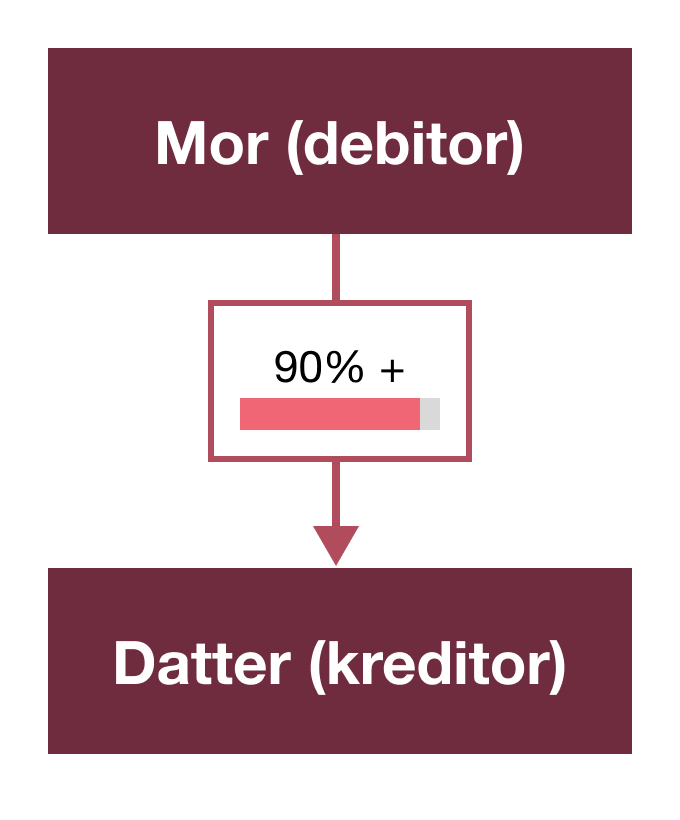

Dersom debitor eier 90 prosent eller mer av kreditor, vil de likevel ikke anses nærstående.

Noen eksempler:

- hvis et heleid datterselskap låner penger til morselskapet

- hvis kreditorselskapet er et datterdatterselskap og debitorselskapet er datterselskap av samme mor.

Noen fordringer som oppstår i forbindelse med ordinær drift vil det likevel være fradragsrett for, selv om selskapene er nærstående. Dette gjelder for:

- tap på kundefordringer (faktura eller forskuddsbetaling)

- krav der verdien av fordringen tidligere har vært regnet som skattepliktig inntekt eller har inngått i et gevinst- eller tapsoppgjør med skatterettslig virkning for kreditorselskapet eller selskap som er nærstående til kreditorselskapet.

- fordringer som oppstår i forbindelse med trekantfusjoner eller trekantfisjoner som gjennomføres etter fordringsmodellen.

- banker og finansieringsforetak sitt tap når fordringen er en del av deres normale utlånsvirksomhet.

Tilknytningsvilkåret gjelder også i konsern for holdingselskaper, utviklingsselskaper, og lignende. Som hovedregel skal selskapenes virksomhet behandles for seg selv også i konsernforhold, men hvis kreditor (den som har kravet) er sterkt integrert og aktiv i debitors (skyldners) virksomhet, kan tilknytningsvilkåret være oppfylt. Kreditor sin aktivitet må overstige et visst nivå. Det er ikke nok å være eier av aksjer i debitors selskap, delta på generalforsamling og i styre, eller utføre sporadiske oppgaver for skyldner sitt selskap. Aktiviteten må være av en viss betydning for selskapet sin løpende virksomhet.

Som aksjonær har du i utgangspunktet ikke krav på fradrag for tap på garanti og/eller lån til selskap du har aksjer eller eierandeler i. Dette gjelder også for aksjonærer som jobber i selskapet og mottar lønn, selv om lånet er gitt for å sikre din egen lønnsinntekt. Dette gjelder også for deg som har andre posisjoner eller verv i selskapet, som styreleder eller styremedlem.

Unntaket er hvis din aktivitet som aksjonær i det selskapet du har lånt penger til eller stilt garanti for, regnes som virksomhet. Da må du i så fall oppfylle kravene til virksomhet.

Deltaker i selskap med deltakerfastsetting vil normalt få fradrag for tap når de har stilt garanti for lån til selskapets kreditorer. Dette gjelder ikke for deltakere i NOKUS-selskap (norsk-kontrollert utenlandsk selskap).

Hvis du har gitt et lån eller stilt garanti til en annen bedrift vil du kunne få fradrag for tap på fordring hvis tapet er knyttet til din virksomhet. Hvis du låner penger til en annen bedrift der målet er å skaffe kunder, oppdrag, tilgang til lokaler eller varer eller lignende, vil du kunne få fradrag for tap på fordring.

Eksempel:

Hvis du driver næringsvirksomhet som snekker og låner penger til et byggevarehus mot redusert pris på materialer og/eller at byggevarehuset anbefaler dine tjenester til sine kunder, kan det være tilknytning mellom din virksomhet og lånet, og du vil kunne få fradrag for tapet.

Hvis du har ledig kapital midlertidig plassert i fordring inntil midlene skal brukes i virksomheten, vil eventuelt tap vanligvis regnes som tapt i virksomhet. Dette kan for eksempel være investeringer i obligasjoner og utlån. Hvis målet med dette er å oppnå størst mulig verdistigning eller avkastning, kan dette regnes som en investering uten tilknytning til virksomheten, og det gis da ikke fradrag for tapet. Dette kan for eksempel være investering i aksjer.

Dette må du gjøre

Du må oppgi tap på fordring i enten næringsspesifikasjon eller næringsoppgaven til skattemeldingen for det året tapet er endelig konstatert.

Dette skal du oppgi i skattemeldingen

Hvis kravet er en faktura eller forskuddsbetaling, skal hele beløpet som er tapt føres opp.

Eksempel:

Du har sendt en faktura på 75 000 kroner som ikke betales. Tapet er på 75 000 kroner og dette skal føres i skattemeldingen.

Hvis du har fått en eiendom eller gjenstand(er) som dekning for fordringen, må eiendommen eller gjenstanden(e) sin verdi på overtakelsestidspunktet trekkes fra beløpet på fordringen.

Eksempel:

Du har en fordring på 1 000 000 kroner og får en gjenstand til verdi på 600 000 kroner. Tapet ditt er da 400 000 kroner.

Hvis du har fradragsført en fordring og senere får innbetalt hele eller deler av den, skal dette beløpet inntektsføres.

Eksempel:

Du førte fradrag for tap på fordringen på 1 000 000 kroner i år 1. I år 2 fikk du dekket 400 000 kroner av denne fordringen. Da skal 400 000 kroner inntektsføres i år 2.

Dette skal du oppgi i mva-meldingen

Hvis du er registrert i Merverdiavgiftsregisteret og fordringen inneholder merverdiavgift, kan du på visse vilkår endre i mva-meldingen.

Du kan endre hvis en fordring som det tidligere er beregnet utgående merverdiavgift av, anses endelig konstatert tapt på grunn av skyldnerens manglende betalingsevne (merverdiavgiftsloven § 4-7, første ledd).

Du skal føre beløpet i egen linje på mva-meldingen for den terminen tapet oppfyller vilkårene for fradrag. Denne delen av fordringen skal derfor ikke føres i skattemeldingen.

Dokumentasjon

Du trenger ikke sende oss dokumentasjon på dette, men du må kunne legge fram dokumentasjon hvis vi spør. Det kan for eksempel være dokumentasjon på purringene på fordringen.

Rettskilder

- Lov om skatt av formue og inntekt (skatteloven) - Fellesregler for fradrag (Lovdata)

- Forskrift til utfylling og gjennomføring mv. av skatteloven av 26. mars 1999 nr. 14 - Tap på utestående fordringer i virksomhet (Lovdata)

- Merverdiavgiftsloven § 4-7 (Lovdata)

- Forskrift til merverdiavgiftsloven § 4-7-1 (lovdata)